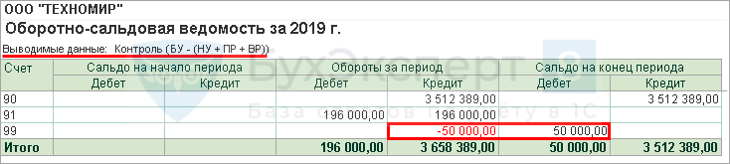

Вторым этапом проверяем прибыль, если доходы и расходы идут, то и прибыль идет. Но это совсем не значит, что идет налог на прибыль по данным бухгалтерского и налогового учета (что требуется согласно нормам ПБУ 18/02). Для проверки прибыли в расчет берется счет 99 «Прибыли и убытки».

А для начисления отложенных налоговых активов и обязательств в расчет берется место возникновения разницы. Т.е если разница возникла при разных способах начисления амортизации, то для начисления отложенного налогового обязательства будут анализироваться временные разницы, образованные на счете 02 «Амортизация ОС», если в способе списания спец. одежды – на счете 10.11 «Спец. одежда в эксплуатации» и т.д. Если разницы сформированы правильно, то сумма разниц на счетах 02, 10, и др. должна быть равна временным разницам на счете 99 «Прибыли и убытки».

Чаще всего встречаются следующие ошибки:

1. Опять «ручки» (все проблемы от ручных корректировок!), т.е. ручные корректировки по кредиту счета 10.11 откорректировали вид учета, например, ВР, а по дебету счета 20, 25,26,23 оставили НУ, соответственно, отложенные налоговые активы или обязательства начислены будут, а на счет 99 временные разницы не «дойдут».

Вопрос про постоянную или временную разницу при балансовом методе ведения ПБУ 18/02

2. Аналогично с документом «Операция, введенная вручную» — налоговый учет не требует принципа двойной записи, отразили временную разницу по кредиту счета 02, а корреспондирующий счет не указали.

С постоянными разницами проще они возникают на затратных счетах и на них начисляются, например, на счете 91, 20,26. Здесь ошибок практически не возникает.

Третьи этап. Проверяем текущий налог на прибыль: для этого сумму на счете 99 по налоговому учету умножаем на ставку налога на прибыль и получаем текущий налог по данным налогового учета. Сумму по бухгалтерскому учету по счету 99 умножаем на ставку налога на прибыль, прибавляем сумму временных разниц по счету 99, умноженную на ставку налога на прибыль, и прибавляем постоянные разницы по счету 99, умноженные на ставку налога на прибыль, и должны выйти на сумму налога на прибыль по данным налогового учета. И все это можно проверить при помощи одного отчета «Анализ состояния налогового учета»!

Отложенные активы и обязательства формируются в программе в разрезе групп активов и обязательств: основные средства, готовая продукция, материалы, незавершенное производство и т.д., а образование разниц по объектно можно просмотреть в отчете «Справка-расчет постоянных и временных разниц». В этом отчете проводки по формированию отложенных налоговых активов и обязательств, а также постоянных налоговых обязательств и активов отражаются развернуто, а в форму 2 «Отчет о прибылях и убытках» попадают свернуто, прошу это учесть при сверке отчетности.

Источник: www.klerk.ru

Разница между БУ и НУ в отчетах в 1С Бухгалтерия 8

Налоговый учет в 1С

Основная цель, стоящая в программе 1С перед налоговым учетом, заключается в правильности определения величины налогооблагаемой базы для определения налога на прибыль. Расчет базы не представляет большой сложности, и определяется в качестве разницы между полученными доходами и понесенными расходами компании.

Основная проблема заключается в правильном отнесении тех или иных доходов (расходов) к нужным видам учета. Результатом становится появление постоянных и переменных разниц.

Зависимость бухгалтерского и налогового учета выражается формулой:

БУ = НУ + ПР + ВР, где

БУ – сумма по налоговому учету;

НУ – сумма по налоговому учету;

ПР – постоянная разница;

ВР – временная разница.

Принципы реализации налогового учета в 1С

В программе 1С: Бухгалтерия для реализации обозначенной формулы применяется специальный регистр, где для каждого из значений предусматривается наличие собственного ресурса.

От рядового пользователя не требуются глубокие познания в механике существования регистров и проводимого распределения, но базовый набор знаний по данному вопросу будет вполне кстати. Особенно учитывая тот факт, что регистр взаимосвязан с создаваемыми проводками.

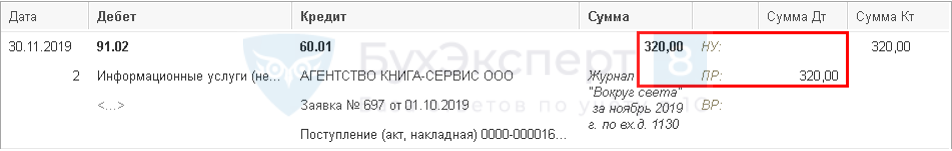

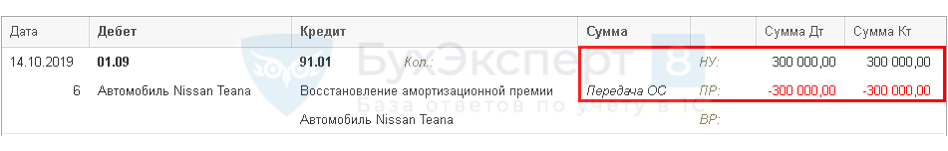

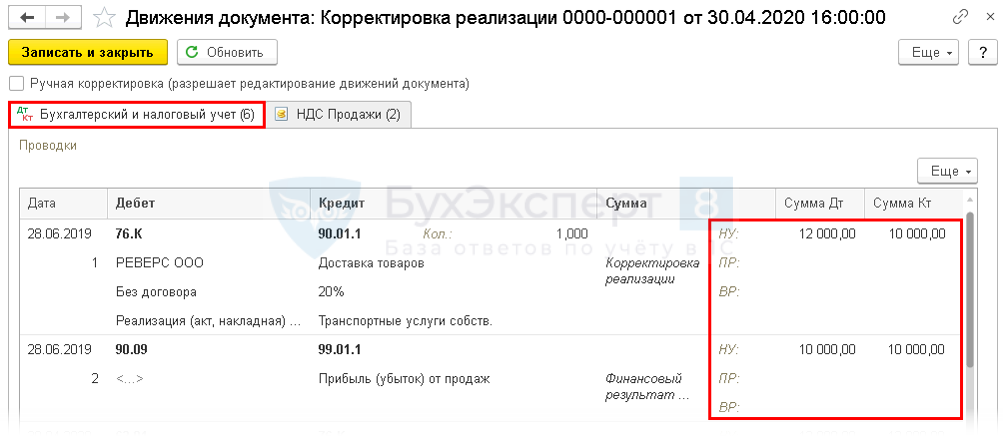

Отражаемые в программе проводки могут иметь сразу четыре суммы, опирающиеся на представленную выше формулу. Рисунок ниже позволяет увидеть ситуацию, при которой суммы, проходящие по бухгалтерскому и налоговому учету, будут отличными друг от друга. Эта разница формирует временную разницу (ВР).

В процессе проведения документов системой производится автоматическое распределение всех статей по соответствующим категориям. После того, как отчетный период закрывается, происходит формирование налоговой базы.

Для плана счетов в программе 1С имеются определенные особенности. В частности для всех счетов, принимающих участие в отражении налога на прибыль, проставляется флажок «НУ». Например, счета 20, 23 и 25 снабжаются подобной отметкой, а для счета 19, не участвующего в отражении прибыли, его проставление не требуется.

Это приводит к тому, что в отдельных формируемых проводках заполнению подлежит исключительно дебетовая или кредитовая части. Например, представленный ниже рисунок демонстрирует отражение начисления взносов, где указание суммы происходит только по дебету, а сумма по кредиту не указывается.

Объясняется это тем, что счет 68.01 не входит в категорию налоговых счетов, а проставление для него признака «НУ» не требуется.

При проведении промежуточных расчетов задействуется счет 68.04.2, не входящий в состав типового плана счетов. Данный субсчет выступает специальной разработкой создателей 1С. В частности формируемая проводка Дебет 68.04.2 Кредит 99.09 на сумму в 0,15 рубля предназначена для округления суммы до целочисленного значения.

Поиск и устранение ошибок по налогу на прибыль в 1С

Несмотря на высокую степень автоматизации проводимых операций по расчету налога на прибыль, нельзя исключать риски появления ошибок. Особенно это характерно для ситуаций, когда значительные массивы информации вносятся в ручном режиме.

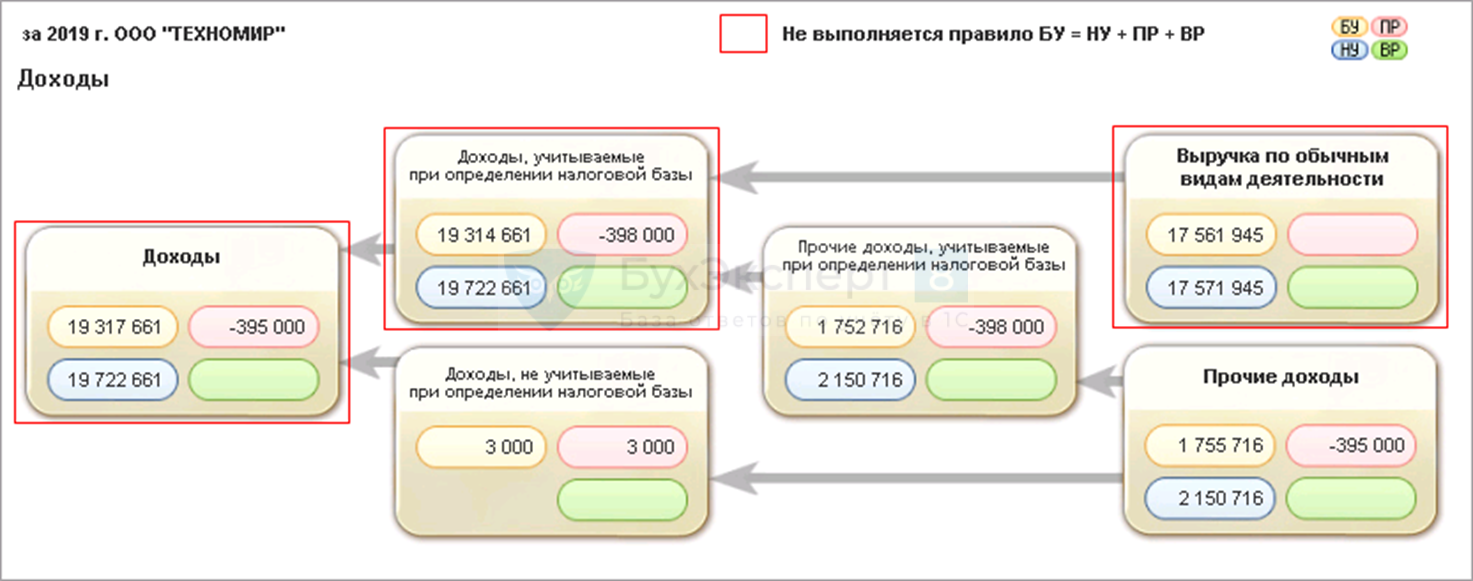

Функции контроля в программе 1С реализованы через документ «Анализ учета по налогу на прибыль».

Каждый из доступных разделок открывается двумя нажатиями на клавише мыши. При этом все разделы, имеющие подозрение на ошибку, систем для удобства обводит красным цветом.

Например, раскрытие раздела «Прочие расходы по реализации» позволяет увидеть документы, ставшие причиной образования различных сумм. Для вывода документов пользователю требуется проставить флажок «По документам».

После внесения необходимых изменений отчет приобретает «правильный» внешний вид и сходится по цифрам.

Настройка налогового учета в 1С

В конце необходимо упомянуть о настройках налогового учета. Сегодня требования ПБУ 18/02 распространяются не на все организации, соответственно часть предприятий в процессе ведения учета могут обходиться без выделения постоянных и временных разниц. Соответствующая отметка об этом делается в закладке «Налог на прибыль».

Со стороны рядового пользователя никаких дополнительных действий не требуется, так как итоговая сумма налога окажется идентичной вне зависимости от того, использовались ПБУ 18/02 или нет.

Отличия будут наблюдаться только в отчетах. При применении ПБУ 18/02 в оборотно-сальдовой ведомости будут отражаться сведения по счетам 77 и 09 и с отражением сумм на счету 68.04.2. Представленный выше отчет отражает корректные сведения по отчету с ПБУ 18/02. Таким образом, проведение проверок оказывается более легкой процедурой при условии использования указанных выше правил.

Источник: usersv81c.ru

Затратный метод учета разниц по ПБУ 18/02. Контроль БУ=НУ+ПР+ВР в 1С

Как заполнить ПР и ВР в Операции, введенной вручную

Золотое правило БУ = НУ + ВР + ПР

- БУ > НУ – запись ВР, ПР со знаком (+)

- БУ < НУ – запись ВР, ПР со знаком (-)

Когда красная рамка в Анализе по налогу на прибыль — НЕ ошибка

Красная рамка в Анализе учета по н/прибыль – не всегда ошибка.

Красная рамка в Анализе учета по н/прибыль НЕ ошибка, если производили корректировку налоговой базы в прошлом налоговом периоде по алгоритму:

- открыть прошлый налоговый период (год) для редактирования;

- сформировать проводки в НУ датами прошлого периода;

- автоматически заполнить уточненную декларацию по н/прибыль.

- корректировке реализации в сторону увеличения

- при наличии убытков в НУ в прошлом корректируемом периоде и т.д.

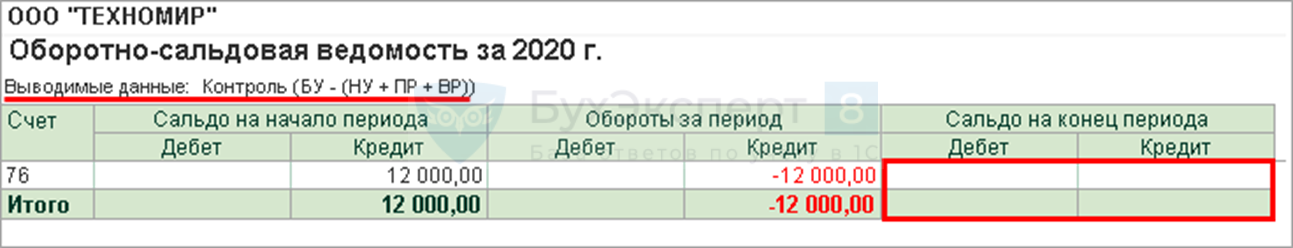

Почему появляется красная рамка в Анализе при корректировках?

Нарушается «золотое» правило и не выполняется равенство:

БУ = НУ + ПР + ВР

- Разные правила корректировки ошибки в НУ и БУ:

- НУ – в периоде совершения;

- БУ – в периоде обнаружения;

Делать проводки в БУ нет оснований!

Красная рамка в Анализе и остаток по показателю Контроль «уйдут» после Реформации баланса в периоде исправления ошибки в БУ:

См. также:

- [10.12.2019 эфир] Первоочередные дела бухгалтера по Годовой отчетности в 1С за 2019 г.

- Учетная политика по бухгалтерскому учету: ПБУ 18/02

- ПБУ 18/02. Изменения

- ПБУ 18/02. Учет налога на прибыль. Пример

- ПБУ 18/02. Учет налога на прибыль. Теория

- ПБУ 18/02. Виды и учет разниц

- Учет налога на прибыль (ПБУ 18/02)

- Налог на прибыль: перенос убытков прошлых лет

- Ошибки при переносе убытков прошлых лет

- Закрытие месяца, перенос убытков прошлых лет

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Затратный метод учета разниц по ПБУ 18/02. Проверка ОНА, ОНО в 1С.

- Затратный метод учета разниц по ПБУ 18/02. Проверка ПНО, ПНА в 1С.

- Затратный метод учета разниц по ПБУ 18/02. Списание округления налога на прибыль.

- Балансовый метод расчета налога на прибыль без отражения постоянных и временных разниц в 1С: Бухгалтерия (из записи эфира от 25 марта 2020 г.)У вас нет доступа на просмотр Чтобы получить доступ: Оформите.

Оцените публикацию

(2 оценок, среднее: 5,00 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете