Инвестиции и софт: 5 торговых терминалов для торговли на бирже

Всем привет! Вот уже пару лет я в качестве хобби экспериментирую со свободными финансами и изучаю доступные возможности и инструменты. Торговля на бирже (не форекс!) – очень интересная тема, и как оказалось, крайне технологичная.

Сегодня я подготовил обзор пяти интересных торговых терминалов – от инструментов профессиональных инвесторов до тех, которыми можно пользоваться для торговли на российских биржах.

Bloomberg Terminal

Пожалуй, символ словосочетания «торговый терминал», который существует уже 30 лет. Когда появился Bloomberg, еще не было PC. Раньше терминал был hardware-продуктом, а сегодня это программно-аппаратный комплекс. Помимо собственно софта для торговли, трейдеры могут использовать и специализированное железо – самым известным таким элементом стала клавиатура (на хабре есть хороший материал о том, как она менялась с течением времени).

Брокер: это кто такой и что такое брокерская компания + виды брокеров и чем они занимаются на бирже

Терминалом Bloomberg пользуются исключительно профессионалы – подписка на платформу стоит $24 тысячи (по данным Investopedia). Программа предоставляет доступ к огромному количеству данных, поэтому обычно ее используют в комбинации с несколькими мониторами.

По официальной статистике на сайте производителя этим инструментом пользуются 325 тысяч профессионалов финансового рынка в мире.

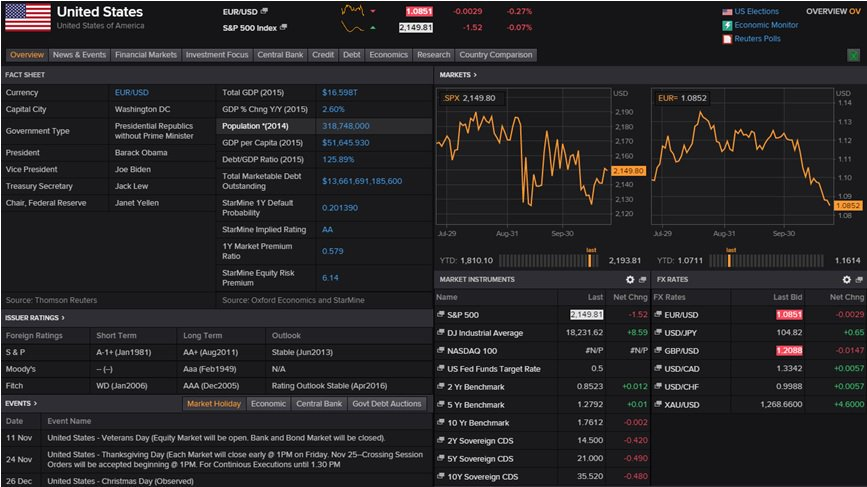

Thomson Reuters Eikon

Главный конкурент терминала Блумберга – это Eikon от Thomson Reuters. Это также профессиональная система для мониторинга и анализа финансовой информации. Трейдеры используют Eikon для доступа к реал-тайм данных по финансовым рынкам и ее аналитики.

Одна из интересных функций терминала – встроенный анализ настроений инвесторов. Система анализирует сообщения в Twitter по заданным темам и ищет индикаторы положительного или отрицательного настроения аудитории. На основе этой информации трейдеры могут строить гипотезы о дальнейших движениях на бирже.

Разработчики Eikon использовали модульный подход, поэтому стоимость зависит от конечной функциональности терминала. Полностью «заряженная» версия стоит $22 тысячи, а базовая доступна от $3600.

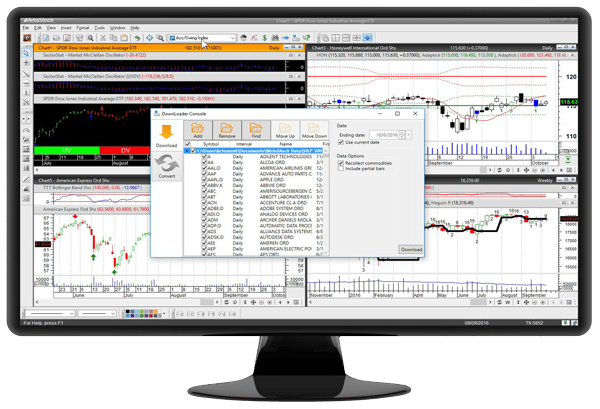

MetaStock

Еще один легендарный инструмент, существующий несколько десятилетий. MetaStock – это платформа для анализа рыночной ситуации, разработанная компанией DataLink. Это инструмент для частных трейдеров, который особенно знаменит своими графическими компонентами для отрисовки графиков.

Здесь также используется модульный подход, существует множество элементов системы, которые докупаются отдельно. Также есть возможность приобрести подписку на сервис. Базовая версия будет стоить $499, PRO-версия – $1395, к ним можно приобрести подписки на данные по различным регионам мира.

Как работают брокеры мошенники? Схема обмана

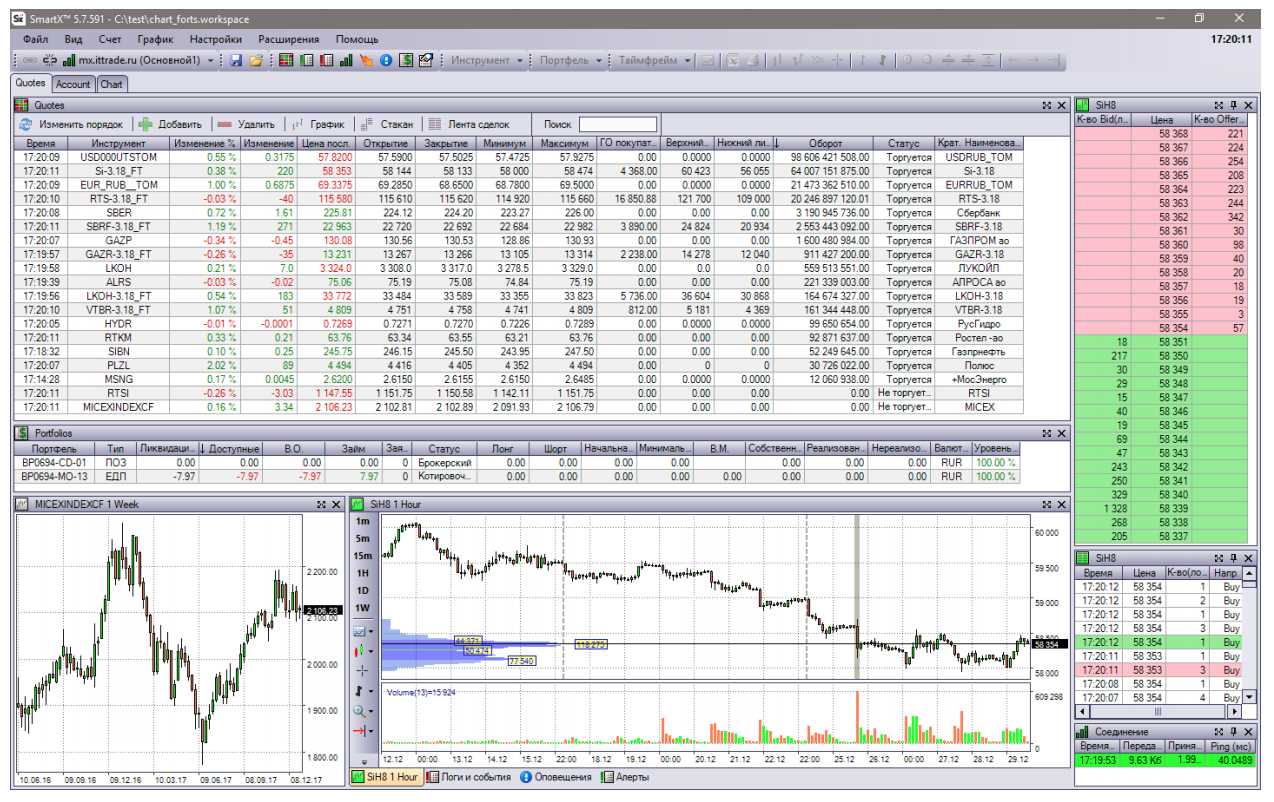

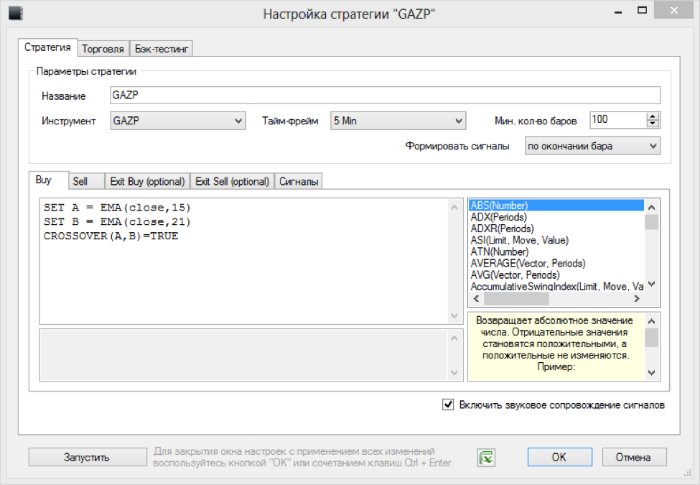

SMARTx

Терминал для работы на российских биржах с довольно интересной историей. Он был создан российскими разработчиками, при этом разработка велась не с нуля, а на основе платформы M4 от американцев из Modulus FE.

Среди интересных «фич» терминала – возможность создания торговых роботов прямо внутри программы. Для этого используется специализированный язык программирования TradeScript (вот статья с примерами кода).

Функциональность терминала можно также расширить различными плагинами – например, для торговли опционами или автоматического удаления заявок, которые не исполнились за отведенное время. Программа доступна только клиентами компании-разработчика, платить за лицензию отдельно не нужно.

QUIK

Согласно Википедии, самый популярный торговый терминал в России и Украине. Им пользуются в более чем 270 финансовых организациях, которые обслуживают несколько десятков тысяч клиентов.

QUIK состоит из серверной части и рабочих мест – сервер устанавливает компания-брокер, и тогда ее клиенты могут торговать на бирже через терминал и платить за доступ им не нужно.

Фокус терминала – на скорости работы, отсюда и его название. У программы есть API, которое позволяет подключать сторонние программы, например, для анализа рыночных данных (MetaStock, Wealth-Lab, Omega TradeStation).

А какие еще торговые терминалы для работы на российских и зарубежных биржах знаете и используете вы?

- финансовый софт

- финансы

- торговля на бирже

- торговые терминалы

Источник: habr.com

Как выбирать брокера в условиях санкций

Брокер — это профессиональный участник фондового рынка. Это специализированная компания, которая предоставляет инвесторам доступ к рынку ценных бумаг и других инвестиционных инструментов, а также ведет учет их активов и выступает налоговым агентом. За свои услуги брокер получает вознаграждение в виде комиссии.

Брокер обязательно должен иметь лицензию Банка России на осуществление своей деятельности. Узнать больше про инвестиции Чтобы получить доступ к фондовому рынку, инвестор должен открыть брокерский счет. Только после этого брокер сможет принимать от клиента поручения по проведению сделок на бирже, а также регистрировать ценные бумаги на имя клиента, рассчитывать налоги на прибыль и перечислять их государству, оформлять отчеты о сделках, предоставлять средства для маржинальной торговли в случае необходимости. Торговать на бирже без брокера невозможно.

Как происходит работа с брокером

Когда клиент заключает с брокером договор, ему открывают два счета — брокерский и депозитарный. На брокерский счет зачисляются деньги для совершения сделок и доходы от них. Депозитарный счет или счет депо создается автоматически вместе с брокерским: на нем хранятся все активы и ведется учет всех совершенных сделок. На брокерский счет можно зачислить деньги.

Обычно это можно сделать в офисе брокера или удаленно через приложение. Клиент получает доступ к торгам на бирже через торговый терминал или мобильное приложение. Торговый терминал — это специальная программа для компьютера. Она устроена сложнее, чем приложение, и рассчитана больше для профессиональных инвесторов и трейдеров.

Приложение — более простой, удобный и понятный способ торговать на бирже. Выбрать брокера Чтобы не рисковать деньгами, для начала можно потренироваться с торговлей через демосчет, который позволяет совершать сделки с ценными бумагами и другими инструментами, однако не приносит реальных доходов или убытков. Важно!

Торговля через демосчет и реальный брокерский счет могут сильно различаться с психологической точки зрения из-за того, что в последнем случае появляется риск убытков. Торги на фондовом рынке происходят по расписанию Мосбиржи. В это время можно подавать заявки на покупку или продажу акций, облигаций и других финансовых инструментов. Деньги с брокерского счета можно вывести на банковский счет полностью или частично в офисе брокера или с помощью приложения. Вывод средств может занять несколько рабочих дней. Антикризисные инвестиции: покупать ли недвижимость прямо сейчас

27.09.2022 18:31

Как выбрать брокера в условиях санкций: советы

- Оцените надежность брокера. Проверьте, если ли у компании лицензия Банка России. Изучите брокерские рейтинги, узнайте количество клиентов, размер оборотов бизнеса, почитайте отзывы пользователей на разных ресурсах, например, тут.

- Поставьте свою цель в инвестировании и соотнесите с возможностями брокера. Уточните, какие услуги предоставляет компания, на каких рынках позволяет работать, к каким инструментам дает доступ.

- Сравните тарифы. Посмотрите, какие комиссии взимают игроки за брокерское обслуживание, какие опции и услуги входят в тарифный план, есть ли пакеты для новичков и опытных инвесторов.

- Смотрите на удобство. Выберите, чьи приложения и программы наиболее комфортны и понятны для вас в использовании.

- Оцените санкционные риски. Изучите перечень брокеров, попавших и не попавших под западные санкции. Оцените аффилированность брокера с госструктурами и системообразующими предприятиями (чем она выше, тем выше риск новых ограничений). Уточните, есть ли у брокера зарубежные отделения или иностранные счета.

- Не бойтесь спрашивать. При возникновении вопросов обязательно обращайтесь на горячую линию и задавайте вопросы брокерам, потенциальным клиентом которых вы планируете стать.

С помощью сервиса Банки.ру вы можете больше изучить тему инвестиций, почитать актуальную аналитику, выбрать подходящего брокера, а также купить интересующие вас акции, облигации или ПИФы.

Вас также может заинтересовать:

Источник: www.banki.ru

Что такое брокерский счет и как его открыть?

В условиях снижения ставок по банковским вкладам альтернативные источники пассивного дохода становятся все более востребованными. Россияне, имеющие свободные денежные средства, начали активно интересоваться особенностями инвестирования в фондовые рынки и тонкостями работы с ценными бумагами.

Самостоятельно участвовать в биржевых торгах гражданам и организациям нельзя. Чтобы начать инвестировать и осуществлять операции на финансовой бирже, необходимо заручиться поддержкой надежного посредника – брокера (лицензированная компания, имеющая доступ к мировым биржам) – и с его помощью открыть брокерский счет.

Брокерский счет

Что такое брокерский счет

Брокерский счет открывается компанией-брокером и представляет собой «личный кошелек» клиента, в котором хранятся средства и ценные бумаги. Он используется для совершения операций купли-продажи различных финансовых инструментов (акции, фьючерсы, облигации, валюта и др.) на российском биржевом рынке и на зарубежных площадках.

Особенности брокерского счета:

- неограниченное количество счетов у одного владельца;

- на счет зачисляются ценные бумаги и денежные средства в любой валюте;

- нет ограничений по сумме вложений в течение года;

- возможность выводить средства со счета в любое время и в любом размере;

- предусмотрена льгота длительного владения;

- возможность совершать операции на российском и международном фондовом рынке.

Обратите внимание, что банковский счет не является аналогом брокерского счета, с его помощью физлицам нельзя участвовать в торгах и зарабатывать на бирже.

Как он работает?

Брокерский счет работает таким образом:

- Клиент обращается к брокеру (в лицензированную компанию) и заключает договор об открытии брокерского счета.

- Инвестор вносит денежные средства на баланс (депозит).

- При помощи специального программного обеспечения клиент управляет своими средствами. Когда игроку необходимо приобрести тот или иной финансовый инструмент, он создает соответствующий запрос на открытие сделки (по телефону, через программу или мобильное приложение). Брокер, в свою очередь, подтверждает проведение операции. Затем с депозита происходит списание суммы инвестиций и комиссии посредника, а на счете клиента появляется запись, подтверждающая владение оплаченными финансовыми активами.

Брокерский счет

В чем отличие от обычного счета

Основное отличие брокерского счета от обычного заключается в том, что счет в банке открывается гражданами для осуществления расчетно-кассовых операций. Брокерский счет открывается исключительно для заключения сделок на бирже. Причем для открытия банковского счета физлицу необходимо лично обращаться в отделение, предоставлять необходимые документы.

Кроме того, россияне могут оформлять в банках депозиты (вклады), средства на которых защищены действующим законодательством (до 1,4 млн рублей). Вкладчики заранее знают процент прибыли и срок хранения свободных денег на депозите. В то время как доходность по брокерскому счету спрогнозировать довольно сложно, она зависит от текущей обстановки на фондовой бирже.

Отличие от инвестиционного счета

Индивидуальный инвестиционный счет в России можно открыть с 2015 года. Такой счет представляет собой специальный депозит, посредством которого инвестор может приобретать активы государственных и коммерческих предприятий. Открывать такой счет могут банки, брокеры, управляющие компании.

ИИС также предоставляет доступ к биржевым торгам, однако по нему предусмотрены некоторые ограничения и особые налоговые льготы:

- клиент может открыть только один ИИС и только у одного брокера;

- в течение года можно внести не более 1 млн рублей;

- для получения налоговых льгот минимальный срок действия счета должен составлять 3 года;

- на счет можно зачислить только рубли;

- вывести деньги без потери льгот невозможно до окончания срока;

- доступ только к российскому фондовому рынку (Московская биржа, Санкт-Петербургская биржа);

- в качестве налоговых льгот выступают вычет на доходы и вычет на взносы.

Зачем нужен брокер?

Для чего нужны брокеры на фондовой бирже и может ли частный инвестор обойтись без посредников?

Биржевой брокер предоставляет инвесторам организационную, юридическую и техническую возможность выйти на биржу и приступить к заключению сделок купли-продажи на рынке ценных бумаг. За участие в сделках на бирже от лица своих клиентов брокеры получают комиссионное вознаграждение.

Обратите внимание, что участвовать в торгах имеют право только посредники-брокерские компании, имеющие соответствующую лицензию. Таким образом, если гражданин решил зарабатывать на бирже, то без услуг брокеров обойтись нельзя.

Какие услуги предлагает брокер

Брокер взаимодействует с клиентом следующим образом:

- брокер открывает для клиента специальный торговый счет, с которого участник осуществляет деятельность на бирже;

- посредник за счет инвестора, в его интересах и с учетом его пожеланий может приобретать и продавать различные финансовые инструменты;

- на основании собственного решения и стратегии клиент направляет заявки на покупку или продажу ценных бумаг или валюты, а посредник проводит сделку;

- полученные от сделки средства (после вычета указанной в договоре комиссии) брокер переводит на счет инвестора;

- посредник также может выполнять дополнительные функции: текущая аналитика, рекомендации инвестору касательно стратегии поведения на торгах, проверка документации на соответствие требованиям действующего законодательства.

Биржевые брокеры не пользуются собственными денежными средствами, они распоряжаются капиталом своих клиентов. При этом некоторые инвесторы предпочитают оформить доверительное управление и не вдаваться в тонкости биржевой торговли. В такой ситуации посредник самостоятельно принимает решения относительно покупки или продажи активов.

Брокерский счет

Заработок на брокерском счете

Чтобы зарабатывать на финансовых активах на бирже, необходимо иметь определенные знания и подходить к сделкам взвешенно и хладнокровно. Иначе инвестирование свободных средств может быть сопряжено с серьезными потерями и постоянным волнением.

Приобретая активы, нужно проанализировать различные факторы: финансовая отчетность предприятия-эмитента, глобальная ситуация в мире, перспективы развития рынка, социальные сигналы и многое другое.

Основные способы заработка на ценных бумагах:

- Заработок на повышении – приобретение тех или иных финансовых инструментов по низкой цене с их последующей продажей по более высокой цене.

- Заработок на понижении – приобретение ценных бумаг в долг у брокера с целью продажи по текущей цене. После падения курса финансовый инструмент покупается, сделка закрывается. Купленные активы возвращаются посреднику для погашения займа, а владелец счета получает прибыль благодаря разнице в стоимости.

- Выплата дивидендов – полученная по итогам отчетного периода чистая прибыль компании распределяется между держателями акций, при этом размер выплат зависит от финансового результата.

Если опыта и знаний недостаточно для успешной игры на фондовой бирже, можно передать свои сбережения в управление трейдерам. В таком случае профессионалы будут самостоятельно совершать сделки и получать процент от прибыли. Как бы там ни было, необходимо помнить, что управляющий не несет ответственность за возможные убытки, и все риски лягут исключительно на плечи инвестора.

Брокерский счет

Где лучше открыть брокерский счет?

На сегодняшний день физические и юридические лица могут открыть брокерский счет в российском банке или соответствующей компании-посреднике. Признаками надежного брокера являются:

- наличие лицензии Центробанка – документа, позволяющего организации совершать сделки с ценными бумагами (проверить наличие лицензии можно на официальном сайте регулятора);

- история – брокер, работающий более 15 лет, является достаточно устойчивым к экономическим потрясениям и кризисам (изучите отчетность посредника, просмотрите его сайт, ознакомьтесь с отзывами клиентов);

- рейтинг Московской биржи – компании, находящиеся в первой десятке, с большой долей вероятности будут существовать на рынке еще не одно десятилетие.

ТОП-10 брокеров обслуживают около 95% активных клиентов на бирже. Согласно данным Московской биржи, по количеству игроков и объему совершаемых сделок лидерами являются следующие организации:

Количество активных клиентов

Откройте брокерский счет, выберите готовые идеи от аналитиков в мобильном приложении «Сбербанк Инвестор» и следите за результатами в онлайн-режиме.

Покупка ценных бумаг с карты Тинькофф (11000 бумаг разных стран мира в каталоге). Лучший инвестиционный сервис в мире (по версии Global Finance).

Владельцам брокерских счетов и ИИС доступны эксклюзивные актуальные инвестиционные идеи и профессиональная аналитика по финансовым рынкам, экономическим секторам, отдельным компаниям.

ООО «Компания БКС» является одним из лидеров среди российских брокеров по количеству клиентов, состоящих на брокерском обслуживании. За последние 3 года их число выросло втрое.

Подбирайте самые эффективные стратегии, получайте данные о лучших сделках, работайте на крупнейших мировых площадках, консультируйтесь с опытными трейдерами.

Клиентам доступно множество решений и сервисов. Они подойдут всем: профессиональным инвесторам и новичкам, которые делают первые шаги на финансовых рынках.

Индивидуальная стратегия инвестирования конкретно под ваши цели и широчайший выбор инвестиционных инструментов.

27 лет на рынке управления активами. Воспользуйтесь сервисом «робоэдвайзинг» и составьте собственный инвестиционный портфель

Доступ на фондовую секцию (облигации, акции), срочную секцию (опционные и фьючерсные контракты), валютный рынок (рубли, евро, доллары).

Бесплатное обслуживание, аналитическая и техническая поддержка.

Доступ к ведущим торговым площадкам, размещение активов в инструменты с фиксированным доходом, сопровождение персональным консультантом, предоставление инвестиционных рекомендаций.

Брокерский счет

Тарифы брокерского счета

Стоимость обслуживания брокерского счета состоит из следующих видов расходов:

- разовая комиссия за открытие счета (многие брокеры перестали брать плату и открывают счета бесплатно);

- комиссия биржи – процент от оборота за день;

- ежемесячная комиссия за отсутствие операций по брокерскому счету (рекомендуется найти брокера, который не взимает такую плату или установил приемлемую комиссию);

- плата за сделки купли-продажи тех или иных финансовых активов – определенный процент от дневного оборота;

- депозитарная комиссия за хранение и учет приобретенных финансовых активов (около пары сотен рублей в месяц);

- плата брокеру за пользование программным обеспечением для совершения сделок на бирже, а также за доступ к различным информационным и аналитическим сервисам.

В качестве примера рассмотрим «ФК Открытие», которая предлагает своим клиентам открыть счет для приобретения акций, облигаций, валюты на любой срок и любую сумму. Так, при стоимости портфелей в рамках инвестиционного счета физлица на конец отчетного периода до 50 тысяч рублей минимальное вознаграждение брокера будет составлять 295 рублей в месяц.

Комиссия за сопровождение счета опытных инвесторов (предоставление сведений по движению и учету ценных бумаг в портфелях клиента) при наличии сделок составляет 175 рублей в месяц. Начинающие инвесторы будут платить за сопровождение счета 0,17% в месяц (минимум 400 рублей) – вознаграждение за консультирование в области инвестиций будет взиматься в зависимости от стоимости активов клиента по всем портфелям.

Минимальное вознаграждение брокера за совершение операции на фондовом рынке для опытного игрока с учетом биржевых сборов составляет от 0,015% в зависимости от дневного торгового оборота (не менее 0,04 рубля за сделку), для новичка – 0,057% независимо от оборотов.

Кроме того, для клиентов действует кэшбек-акция, позволяющая вернуть баллами на специальный счет часть уплаченной комиссии. Согласно правилам программы лояльности, за сделки на Московской бирже участники получают бонусами 4-5%.

Чтобы комиссии за брокерский счет не стали для вас неожиданностью и непосильной ношей, перед заключением договора с посредником необходимо внимательно ознакомиться с действующими тарифами и стоимостью обслуживания биржевых сделок. Предварительно определитесь с размером инвестиций, планируемым количеством ежемесячно заключаемых сделок, необходимостью в использовании дополнительных сервисов и т.п. Благодаря этому удастся подобрать оптимальный тарифный план и увеличить доходы за счет уменьшения размера комиссии.

Брокерский счет

Как выбрать брокера?

Начинающему трейдеру необходимо внимательно ознакомиться с условиями обслуживания у нескольких брокеров, оценить требуемую для начального депозита сумму, изучить размер комиссий за оказание основных и дополнительных услуг. Кроме того, нужно ознакомиться с актуальным рейтингом самых крупных и надежных брокерских компаний.

Особое внимание уделите репутации посредника (отзывы других клиентов на тематических площадках и форумах, наличие лицензии, срок работы на рынке) и выясните, возможно ли заключать сделки на зарубежных рынках. Также необходимо определиться, как вы будете работать – самостоятельно принимать решения о заключении сделок или передадите свои сбережения в управление профессионалу.

Нелишним будет зайти на официальный сайт брокера, обратиться в службу поддержки и понять для себя, насколько оперативно и компетентно работают менеджеры.

Помните, что выбор брокера для открытия счета может оказать существенное влияние на его дальнейшее использование, а также возможность получать стабильный доход с минимальными затратами сил, времени и нервов. К решению этого вопроса необходимо подойти со всей серьезностью и вниманием.

Источник: bankiros.ru

Брокерский счет — что это и как открыть в 2022

В связи с падением процентной ставки по банковским депозитам многие граждане стали активно интересоваться инвестициями. Расскажем в статье, что такое брокерский счет, в каком банке лучше его открыть и в какие ценные бумаги можно инвестировать.

Брокерский счет — это

Простыми словами, брокерский счет – это инвестиционный счет для торговли ценными бумагами и валютой на фондовой бирже.

Открыть подобный счет можно только у брокера – профессионального участника рынка ценных бумаг. Специалист выступает посредником между инвестором, компаниями-эмитентами и фондовой биржей. По российскому законодательству обычный человек не имеет доступа к фондовой бирже напрямую, только через брокерскую фирму.

Как работает

Основная задача брокера – предоставить инвестору доступ к бирже и помочь заключить максимально выгодную для него сделку. Взамен брокер получает комиссионное вознаграждение.

Кратко процесс взаимодействия брокера с инвестором выглядит так:

Клиент открывает брокерский счет у биржевого посредника. Брокер предоставляет доступ к фондовым рынкам. Клиент пополняет счет и отправляет заявку на покупку ценной бумаги. Брокер исполняет поручение клиента, списывает комиссию за сделку и составляет финансовый отчет об операции для инвестора.

Помимо проведения биржевых сделок, брокер выполняет и другие функции: предоставляет текущую аналитику по ценным бумагам, ведет инвестиционные счета клиента (через доверительное управление), а также готовит рекомендации по покупке того или иного финансового актива.

Брокерский счет и ИИС, в чем разница

Индивидуальный инвестиционный счет (ИИС) был создан в России в 2015 году. Это специальный счет, который дает инвестору возможность покупать на бирже любые виды ценных бумаг. В сравнении с брокерским счетом у ИИС есть одно ключевое преимущество – возможность получить один из двух налоговых вычетов.

- Вычет типа А. Возврат НДФЛ в размере 13% с вносимой на ИИС суммы. Получить обратно от государства можно не более 52 000 руб. в год. Максимальная сумма, с которой можно получить возврат по ИИС, – 400 000 руб.

- Вычет типа Б. Освобождение инвестора от уплаты налога на прибыль по операциям с ценными бумагами на ИИС. Данная льгота по налогам не распространяется на доход от сделок с валютой, драгметаллами и на получение дивидендов по акциям.

Если вы откроете ИИС и захотите воспользоваться льготами, прежде всего следует учесть ряд ограничений, которые установило перед инвестором Правительство РФ:

- Инвестиционный счет можно пополнить только на 1 млн руб. в год.

- ИИС разрешается открывать только в рублях. При этом покупать иностранную валюту можно.

- Минимальный срок функционирования ИИС – 3 года. Однако возможно оформить досрочное расторжение при условии потери всех налоговых льгот.

- Разрешается иметь только один действующий ИИС.

Что касается брокерского счета, то с ним не все так однозначно. С одной стороны, у него действительно нет подобных ограничений, и в этом его плюс. Вы можете пополнять брокерский счет на любую сумму и в любой валюте, иметь несколько счетов у разных брокеров и выводить капитал хоть ежедневно.

Более того, владельцы брокерских счетов имеют право не платить налог на прибыль по ценным бумагам. Достаточно купить акцию компании и держать ее на балансе 3 года. С другой стороны, по брокерскому счету нельзя возвращать НДФЛ. Если вы официально работаете и хотите дополнительно получать ежегодно до 52 000 руб., лучше открыть ИИС.

Отличия от банковского депозита

Основное отличие банковского вклада от брокерского счета в том, что депозит застрахован государством на 1,4 млн руб., а инвестиционный счет – нет. Более того, открывая вклад, вы всегда знаете, что через обозначенное время можно получить свои деньги обратно и сколько вы точно заработаете. В случае с инвестициями вы никогда не будете уверены, получите ли доход, и если да, то в каком размере.

Несмотря на все риски и очевидные недостатки брокерского счета, инвестиции становятся всё более распространенным способом приумножения капитала. Причина – более высокая по сравнению с депозитом доходность в долгосрочной перспективе.

Как открыть брокерский счет физическому лицу

Рассмотрим далее, что нужно для открытия брокерского счета.

Выбрать брокера

Чем стоит руководствоваться при выборе брокера:

- Действующая лицензия. Без брокерской лицензии, выданной Центробанком РФ, ни один брокер не имеет права проводить операции на бирже.

- Репутация и надежность. Помимо наличия лицензии, важно также обращать внимание на рейтинг брокера, который присваивается специализированными рейтинговыми агентствами. Чем выше рейтинг компании, тем ниже риск ее банкротства или невыполнения своих финансовых обязательств перед клиентами.

- Доступность рынков. Если вы планируете покупать акции не только на ММВБ, но и на СПБ бирже, будьте внимательны при выборе брокера. Не все посредники предоставляют возможность торговать иностранными акциями на Санкт-Петербургской бирже.

- Наличие мобильного приложения для инвестиций. Чтобы торговать ценными бумагами, необходимо иметь доступ к торговому терминалу от брокера. Если вы планируете совершать сделки через мобильное приложение, узнайте заранее, предоставляет ли брокер возможность скачать приложение для инвестиций и проводить торги в смартфоне.

Если вы новичок на фондовом рынке и хотите купить акции иностранных компаний, уточните заранее, торгуются ли их бумаги на российских биржах. По умолчанию все инвесторы в России имеют статус «неквалифицированный инвестор». Им доступен лишь ограниченный перечень инвестиционных инструментов и открыт доступ только на ММВБ и СПБ биржи.

Если вы хотите получить полный доступ ко всем бумагам, в том числе и на зарубежных биржах, вам необходимо оформить особый статус – «квалифицированный инвестор».

Определиться с тарифом

В зависимости от частоты совершения сделок, стоимость инвестиционного тарифа и сборы брокера различаются. Комиссия может взиматься за обслуживание счета, за услуги депозитария, за подачу заявок по телефону, за куплю-продажу акций и т. д.

Если вы не планируете совершать сделки постоянно, то для вас в первую очередь имеет значение оплата депозитария, которая должна быть фиксированной ежемесячно. Когда вам нужно совершать ежедневные сделки, на первый план встает уже не стоимость услуг депозитария, а размер комиссии за одну биржевую операцию. Вам будет выгоднее выбрать тариф с минимальной комиссией за сделку.

Документы для открытия

Пакет документов для открытия брокерского счета у всех компаний одинаков – это паспорт РФ (или иной документ, удостоверяющий личность клиента) и ИНН.

Если вы – иностранный гражданин, брокер потребует от вас следующие документы:

- Паспорт иностранного гражданина.

- Документы, подтверждающие ваше право на пребывание в РФ (виза, разрешение на временное проживание, вид на жительство, миграционная карта и т. д. ).

- Идентификационный счет налогоплательщика страны, в которой проживает гражданин (аналог ИНН).

Все документы, составленные на иностранном языке, должны быть предоставлены с нотариально заверенным переводом на русский язык.

Открыть счет онлайн или в офисе

Существует три способа открыть брокерский счет:

- В офисе брокерской компании.

- На сайте биржевого посредника.

- В мобильном приложении брокера.

Если вы открываете брокерский счет в офисе, то от вас потребуется только пакет документов. Остальное – задача сотрудника брокерской компании. Как правило, специалисты самостоятельно заполняют заявление на открытие счета и подбирают клиенту тариф на основе его пожеланий. Инвестору остается только ознакомиться с подготовленными документами и поставить свою подпись.

Если вы бережете свое время, лучше всего подать заявление онлайн.

Откройте сайт брокера или его мобильное приложение. Найдите раздел «Брокерское обслуживание». Нажмите на кнопку «Открыть брокерский счет» (у разных брокеров кнопка может называться по-разному). Введите все личные данные (ФИО, паспортные данные, адрес регистрации и т. д. ). Укажите электронную почту и телефон. Выберите подходящий для вас тарифный план.

Подтвердите ввод данных кодом из СМС. Загрузите отсканированные копии паспорта, СНИЛС, ИНН и т. д. Завершите регистрацию.

Далее дождитесь проверки документов брокером. Как правило, это занимает не более одного часа. В редких случаях проверка может продлиться до трех рабочих дней.

В случае успешного подтверждения данных брокерский счет открывается автоматически. Вам на смартфон и на электронную почту поступит уведомление об открытии счета.

Важно! Если вы хотите открыть брокерский счет в новом для вас банке, прежде всего следует завести банковский счет и оформить дебетовую карту. В противном случае вам не удастся получить доступ к фондовой бирже онлайн.

Пополнить баланс

Брокерский счет открыт. Что дальше? Следующий шаг – пополнить баланс. Если ваш брокер – банк, то пополнить счет можно тремя способами.

- Откройте мобильное приложение для клиентов банка (например, приложение «Тинькофф»). Переведите средства с банковской карты на брокерский счет.

- Обратитесь в отделение кредитного учреждения. Оператор по вашему поручению переведет средства с банковского счета на брокерский.

- Откройте приложение для инвестиций и перейдите в раздел «Пополнить счет». Укажите реквизиты карты, с которой хотите перевести деньги. Карта может принадлежать другому банку.

Если же ваш брокер – это инвестиционная компания (например, БКС или АТОН), то пополнить брокерский счет или ИИС можно банковским переводом по реквизитам. У каждой компании есть свои способы пополнения, которыми также можно воспользоваться. Подробнее об этом читайте на сайте брокера.

Как зарабатывать

Прежде чем начать покупать ценные бумаги, инвестору необходимо поставить перед собой определенную финансовую цель. Например:

- создать финансовую подушку безопасности;

- накопить детям на высшее образование;

- заработать на отпуск и т. д.

От цели инвестирования будет зависеть срок вложения капитала, финансовая стратегия и тип ценных бумаг, предназначенных для покупки.

По срокам все инвестиции делятся на три группы:

- Краткосрочные (до одного года).

- Среднесрочные (1–3 года).

- Долгосрочные (свыше 3-х лет).

По финансовой стратегии инвестирование может быть:

- Агрессивным (покупка высокорискованных финансовых активов с потенциально высоким доходом).

- Консервативным (покупка низкорискованных бумаг с низким уровнем дохода).

- Сбалансированным (смесь агрессивной и консервативной стратегии).

Что касается ценных бумаг, то в основном все инвесторы покупают:

- акции;

- облигации;

- паи ПИФов;

- иностранную валюту.

Если вы знаете, как работают фондовые рынки, и умеете читать финансовую отчетность компаний, можете попробовать самостоятельные торги. Либо же можно воспользоваться услугами консультирования у брокера. Специалист подскажет вам, какой сектор сейчас активно растет, а какой рынок стагнирует. Брокер по вашим запросам подберет наиболее выгодные бумаги, по которым прогнозируется рост, и скажет, какие акции / облигации / ПИФы купить.

Где лучше открыть брокерский счет новичку

Вопрос, который волнует новичков, где открыть брокерский счет.

Лучшими брокерами России в 2022 году были признаны БКС, Тинькофф Банк, ФИНАМ, Открытие Брокер, Фридом Финанс. По причине введения санкций в рейтинг 2022 года не попали Сбербанк, ВТБ и Альфа-Банк.

(в зависимости от тарифа)

Источник: www.vbr.ru

Работа с брокером: выбор, этапы, рекомендации

Брокер — посредник между инвестором и биржей. Брокером может быть как физическое, так и юридическое лицо.

По закону на фондовом рынке не могут торговать физические лица, которые не прошли аккредитацию в клиринговой палате и не получили лицензию. Здесь на помощь приходят брокеры — они выполняют заказы клиентов и получают компенсацию в виде процента от сделки или фиксированного оклада. Брокер открывает своему клиенту брокерский счет, на который переводится прибыль со сделок на бирже.

Вторая причина, по которой не стоит торговать без брокеров — они опытны и хорошо знают биржу, избавляют от типовых операций. Поэтому многие инвесторы предпочитают передать рутинные задачи брокеру.

Чем он поможет

Главная задача брокеров на фондовом рынке — поддержка и всесторонняя защита интересов клиента. Специалист открывает доступ к биржевым торгам, покупает и продает товары на бирже, оказывает дополнительные услуги.

Каждый брокер несет юридическую ответственность перед клиентом: любая ошибка или задержка в его работе может повлечь неустойку. Схематически работу брокера можно изобразить так:

Говоря коротко, брокер просто устанавливает деловые контакты между участниками сделки:

- Прежде чем начать торги, вы заключаете договор с брокером и пополняете счет через кассу брокера или банковским переводом.

- Если вы хотите купить или продать финансовый инструмент, то подаете заявку на покупку своему брокеру. В заявке вы указываете количество акций и подходящую цену.

- Брокер передает заявку на биржу для оформления сделки.

- После окончания сделки ее проверяет НКЦ — клиринговый центр, который входит в состав холдинга «Московская биржа»

- После этого НКЦ передает данные о новых владельцах бумаг в НРД, центральный депозитарий.

- НРД отсылает данные обратно брокерской компании.

Когда брокер получает проверенные данные о сделке, вы официально становитесь новым владельцем акций. Также брокеры разрабатывают инвестиционные и торговые стратегии, ведут отчетность (портфель клиента) и рассчитывают налоги.

Кроме посредничества в торгах, брокеры предоставляют аналитические услуги. Они могут рекомендовать лучшие предложения, консультировать клиентов по финансам и даже обучать торговле.

Как найти того самого

Перед тем, как выбрать брокера, определите свои цели. Ответьте на три важных вопроса:

- Вы планируете торговать на краткосрочном рынке или вкладывать на длительный срок?

- Хотите переложить управление активами на брокера или делать это самостоятельно?

- Во что вы собираетесь вкладывать, какие инструменты покупать?

Учитывайте следующие критерии отбора брокера:

1. Лицензия ЦБ

Первое, на что нужно обратить внимание при выборе специалиста — лицензия Центрального Банка России. Если у вашего брокера нет лицензии на брокерскую, дилерскую и депозитарную деятельность и управление активами, он не имеет права торговать на бирже.

Если вы не уверены в честности брокерской организации, поищите ее на сайте Центрального Банка России. Там хранятся базы данных, в том числе списки организаций с брокерской лицензией.

Учтите, что даже если на момент заключения сделки у вашего брокера есть лицензия, Центральный Банк может отнять ее в результате одной из регулярных проверок. Это происходит, если во время проверки было замечено нарушение. В таком случае брокер обязан вернуть клиентам их денежные средства и ценные бумаги.

Согласно требованию Банка России, каждый брокер обязан предоставлять клиентам информацию о прошлых приостановках лицензии (если прецеденты случались), финансовую отчетность, информацию по судебным разбирательствам. Как правило, эту информацию можно проверить самостоятельно на сайте брокера.

2–3. Репутация и опыт

Прежде чем выбрать брокера для покупки акций, изучите срок его работы на рынке, объем совершенных сделок, финансовых успехов как самого брокера, так и его клиентов. Чем опытнее брокер, тем выше вероятность удачных сделок.

Чтобы узнать репутацию брокера, нужно мнение незаинтересованных лиц, которые с ним работали. Мы собираем отзывы и мнения в нашей группе в ВК.

Здесь вы можете пообщаться с трейдерами, которые торговали с помощью интересующего вас брокера. Если вы не нашли нужный отзыв, можете оставить комментарий с вопросом, и другие пользователи помогут вам выбрать брокера.

4. Система тарифов

При подсчете возможной прибыли по вложениям, учитывайте расходы на услуги брокера. Иногда оплата может значительно влиять на конечный доход. Поэтому заранее оцените, насколько выгодно будет для вас торговать с выбранным брокером.

Обычно брокеры дают клиенту выбор из нескольких тарифов. Выбирать нужно исходя из собственных целей и опыта. От выбора тарифа зависит состав портфеля, комиссия. Если вы новичок в инвестировании, чем проще тариф — тем лучше. Уточните, какой комплекс брокерских услуг входит в обслуживание брокерского счета.

Чаще всего заработок брокера — комиссия от сделки. Обратите внимание, что некоторые специалисты берут минимальную обязательную комиссию, которую вы обязаны выплатить, даже если брокер не совершил ни одной сделки. Не выбирайте специалиста с минимальной комиссией, если собираетесь держать на счете небольшую сумму, иначе вы можете потерять значительную часть средств.

Некоторые брокеры берут комиссию за ввод и вывод средств, использование торговой платформы и другие операции. Перед работой с брокером уточните, включена ли комиссия биржи в тариф.

5. Удаленное взаимодействие

Открытие счета, подписание документов и прочие процессы требуют временных затрат. Некоторые специалисты выполняют их только очно. Заранее уточните у брокера, где он находится и как работает: есть ли возможность оказания брокерских услуг дистанционно, можно открыть счет через интернет, есть ли у него собственный депозитарий.

6. Обучающие материалы

Узнайте, какие курсы и статьи есть у специалиста. Дополнительные материалы помогут разобраться в терминологии, чтобы говорить на одном языке. Информацию обычно можно найти на сайте или портале брокера.

И еще несколько советов от trendup:

- Будьте осторожны с небольшими и молодыми компаниями. Они привлекают клиентов выгодными условиями, но есть вероятность, что они обанкротятся и не выполнят свои обязательства.

- Если вы выбираете брокера, которого нет в госреестре (это относится к брокерам форекс), всегда проверяйте где и на чье имя зарегистрирована компания. Если страна зарегистрирована в оффшорных зонах, это мошенники.

- Когда вы решили, с какими активами и рынками работать, уточните, доступны ли эти брокерские услуги у выбранного брокера. Некоторые брокеры открывают клиентам доступ только к фондовому рынку Московской биржи.

- Не стесняйтесь перед выбором прийти к брокеру на консультацию. Задайте все интересующие вас вопросы. Спрашиваете сейчас — не рискуете в будущем.

Что вас ждет

Взаимодействие со специалистом состоит из следующих этапов:

Заключение договора

После выбора брокера, вы заключаете с ним договор на брокерское обслуживание. Вместе с ним подписывается обязательный договор на депозитарное обслуживание. Депозитарий — виртуальное хранилище, в котором в зашифрованном виде хранится информация о ценных бумагах. Уточните у своего брокера, фиксирована ли оплата услуг депозитария и включена ли она в счет.

Договор с брокером заключается один раз, перезаключать его перед каждой сделкой не нужно. Некоторые брокеры предлагают заключить договор дистанционно. В этом случае на руках у клиента будет полученное по электронной почте извещение. Если вы подписывали договор очно, у вас на руках останется полный текст договора.

Открытие брокерского счета

Чтобы вводить и выводить деньги, откройте брокерский счет для ценных бумаг. Без него вы не сможете ничего купить или продать на бирже. Есть несколько вариантов, как открыть брокерский счет: через портал госуслуг, в офисе при личном визите или отправкой нотариально заверенных документов.

Брокерский счет — это счет, который брокер открывает вам в своей системе учета. Когда вы зарегистрированы на бирже, вы получаете извещение, и можете переводить на счет деньги.

Перевод денег

Как правило, ввести деньги можно через интернет-банкинг или банковскую кассу. Брокер предоставит вам точные реквизиты для перевода и формулировку назначения платежа.

Проведение сделки

Вы подаете заявку на продажу или покупку активов. Брокер выполняет ваше поручение, берет за это оплату. После проверки сделки НКЦ, деньги переводятся на ваш счет. Брокер списывает с него налог. Оставшуюся сумму вы можете вывести на свой счет в банке.

Торговать через интернет можно либо на сайте, либо с помощью специальной программы — торгового терминала. Уточните у брокера, есть ли у него терминал для нужной вам платформы.

Какого брокера рекомендуем мы

Мы работаем с «БКС брокер», который входит в пятерку лидеров валютного рынка по обороту наряду с группой компаний «Регион», группой Банка «ФК Открытие», ИК «Ренессанс Капитал» и ВТБ. Высокий оборот говорит о большом количестве клиентов, а значит, о высоком доверии к компании.

Если зарегистрироваться у брокера БКС по этой ссылке, вы получите:

- Первые 2 месяца тарифы на рынке FORTS по 25 копеек за контракт.

- Первые 2 месяца бесплатной услуги «биржевой тренер» для выбора бумаг и формирования портфеля облигаций.

Опубликовано: 15 мая 15:30

Чтобы оставлять комментарии необходимо зарегистрироваться или войти.

Источник: trendup.pro