Баллы Браво у Тинькофф: как начисляются и как потратить?

Прибыль любой компании зависит от потребителей. Чем больше покупателей, тем выше доход. Поэтому все организации борются за клиентов. В этом плане банки не являются исключением. Стараясь удержать старых заказчиков и привлечь новых, они выпускают новые продукты и предлагают разнообразные услуги.

В этой статье мы расскажем о программе лояльности и посмотрим, как использовать Браво Тинькофф.

Кредитная карта от Тинькофф:

Дебетовая карта от Тинькофф:

Программа лояльности Браво

Чтобы стать участником этой программы, нужно оформить в банке Тинькофф кредитную карту Платинум . Прочие кредитки также имеют бонусы, но к Браво отношения не имеют. Это фирменная разработка Тинькофф банка.

Программа простая. Клиентам необходимо пользоваться платежным инструментом Платинум по назначению и получать баллы. Накопив в достаточном количестве, держатель кредитки получает право применять их для покупки железнодорожных билетов или оплаты ресторанных счетов.

Тинькофф Платинум — как правильно пользоваться и зарабатывать на кредитной карте

Начисление баллов Браво

Возникает вопрос: как зарабатывать баллы Браво Тинькофф? Алгоритм начисления простой:

- За все безналичные расходы по карте дается 1% возврата. Что интересно, покупки можно делать банковскими деньгами или собственными средствами. На кредитке разрешается хранить и свои деньги

- По спецпредложениям Тинькофф потребители могут получить до 30% кэшбэка от покупок

Вот как начисляются баллы Браво Тинькофф банка.

С первым пунктом все ясно, а вот второй требует небольшого разъяснения. Потому что все банки имеют партнерские отношения с торговыми точками и за покупки в таких маркетах клиентам начисляют больше бонусных баллов. У Тинькофф специальные предложения необходимо постоянно отслеживать в интернет банкинге, установив на смартфон/планшет мобильное приложение. Потому что они регулярно меняются.

Особенности программы

Выше мы уже отметили, что для участия в программе нужно получить в банке кредитную карту Платинум . Также следует учитывать следующие факторы:

- Специального подключения к программе нет. Как только владелец кредитки начинает выполнять безналичную оплату с карты, он автоматически становится участником программы лояльности

- Бонусы Браво начисляются не за все операции. Вы их не получите, если будете обналичивать средства, выполнять денежные переводы, оплачивать счета мобильных/коммунальных услуг, телевидения и участвовать в азартных играх

- Баллы начисляются в день выписки. Предположим, она формируется 7-го числа. Все баллы Браво, накопленные за октябрь месяц, будет начислены 7 ноября и т.д. Однако право на их использование клиент получает только после 7 декабря. Причина всего этого в следующем: вы платите за товар/услугу продавцу, он выплачивает компенсацию Тинькофф и только потом банк дает вам компенсацию

- Если держатель кредитки совершит одну просрочку платежа, все баллы Браво моментально сгорают

Как видите, банк Тинькофф стимулирует своих потребителей выполнять обязательства, указанные в договоре.

Ради справедливости стоит сказать, что заработать крупную сумму здесь не удастся. Конечно, если будут крупные безналичные обороты, тогда и бонусов будет много. Однако статистика показывает, что в среднем, клиенты Тинькофф ежемесячно тратят по карте 30-50 тыс. руб. Это дает им 300-500 бонусных баллов.

Деньги небольшие, но если их копить целый год и не делать просрочек по платежам, в конце соберется 3600-6000 баллов Браво. Ими можно будет оплатить покупку железнодорожных билетов (МСС код — 4112) или счета в ресторанах (МСС код — 5811/12/13/14).

Как потратить баллы

Итак, вы заработали баллы Браво Тинькофф, а как потратить их? Использовать бонус можно следующим образом:

- Совершаете оплату в бонусных категориях, которые предусмотрены программой лояльности

- Сразу оформляете компенсацию. Открываете банковское мобильное приложение/личный кабинет на сайте организации, просматриваете перечень выполненных платежных операций в разделе «События» и находите нужную транзакцию

- Нажимаете на «Компенсировать покупку». При достаточном количестве баллов произойдет компенсация. Сумма зачисляется на счет карты

Если при обмене количество баллов (балл = рублю) равняется (превышает) сумме обязательного ежемесячного платежа, держатель Платинум может её не платить. Компенсация автоматически заменит эту транзакцию.

Источник: dzen.ru

Изучаем “Тинькофф Платинум”-2022 – условия + отзывы + в чём подвох…

“Тинькофф Platinum” – одна из самых популярных кредиток России, сегодня ей пользуются более 10 млн человек. В чём секрет народной любви – и так ли она заслуженна? Давайте разберемся прямо сейчас!

Условия пользования

Снятие наличных и переводы

Ура – с 8 сентября 2022 г. “Тинькофф-Банк” разрешил переводить до 50 000 ₽ / мес. с кредитного лимита бесплатно , т.е. без комиссии и процентов!

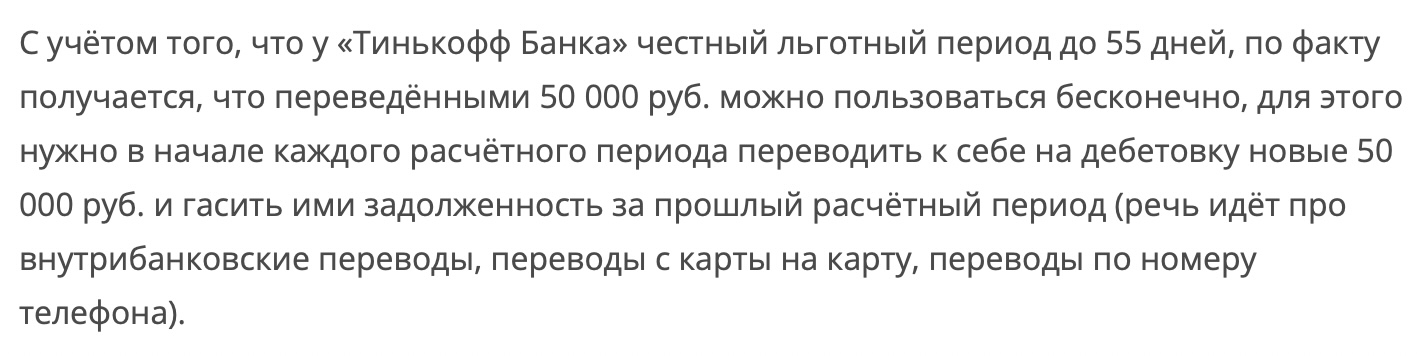

Владельцы “Платинума” и блогеры отмечают – де-факто 50 000 рублей можно пользоваться бесконечно:

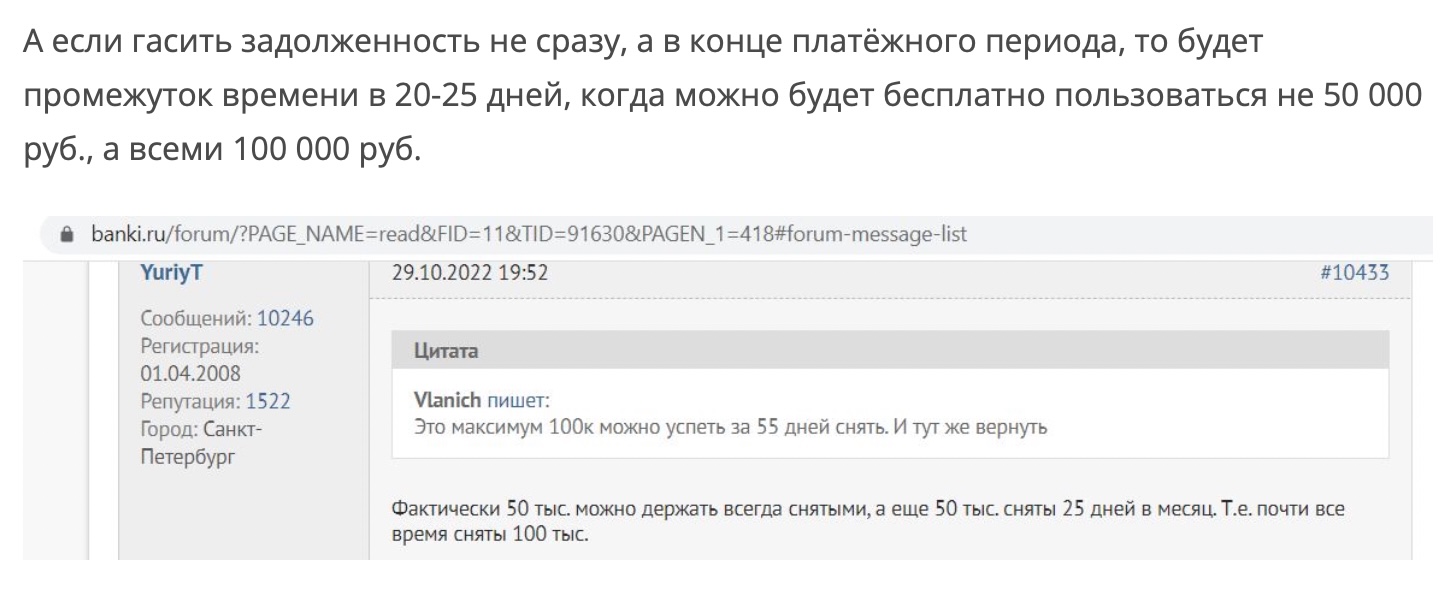

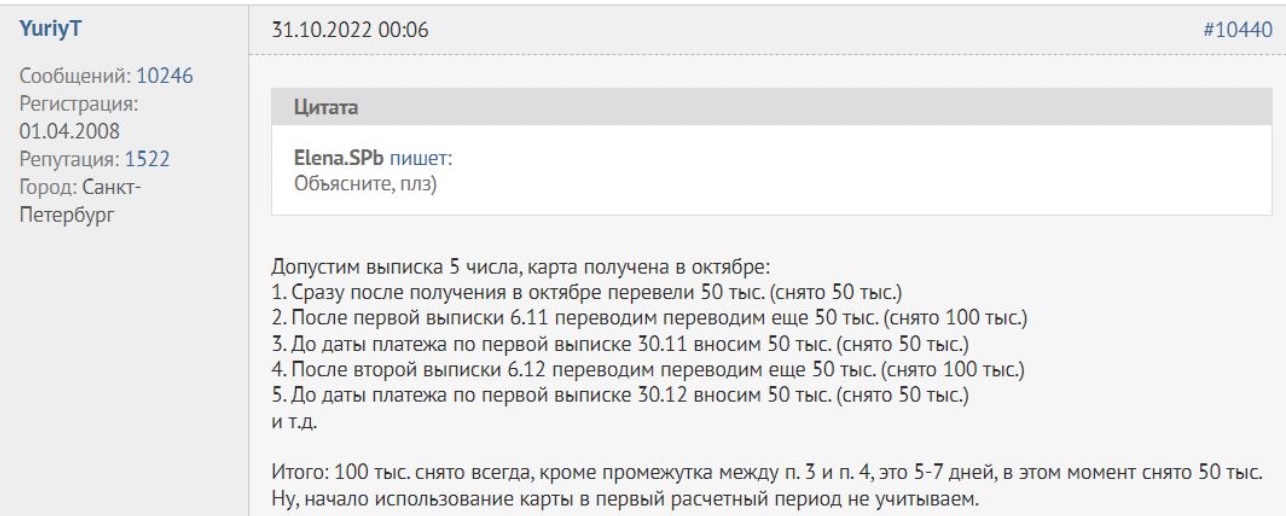

А на 20-25 дней у банка Олега Тинькова Владимира Потанина реально занять и все 100 000 рублей! Схема элементарная – просто снимайте наличные раз в месяц после выписки и возвращайте долг вовремя. Подробнее…

Как пользоваться опцией? Просто сделайте перевод с карты на карту или по номеру телефона (в т.ч. через СБП). На переведённую сумму будет действовать льготный период – у “Платинума” это до 55 дней без %.

Обратите внимание – бесплатны только переводы до 50к , за снятие наличных с кредитной карты по-прежнему взимается комиссия. Впрочем, её очень легко обойти – достаточно перевести 50 000 рублей на дебетовую карту (ту же Tinkoff Black) и снять деньги в банкомате с неё.

А что будет, если снять больше 50 000 рублей в месяц? Будет комиссия – 1,9% + 190 рублей:

Также за “перебор” начнут начисляться”процентики” – до 59,9% годовых (сейчас так везде):

Ещё одна ложка дегтя – “процентики” будут начисляться до тех пор, пока держатель карты “Платинум” не погасит ВЕСЬ имеющийся по ней долг.

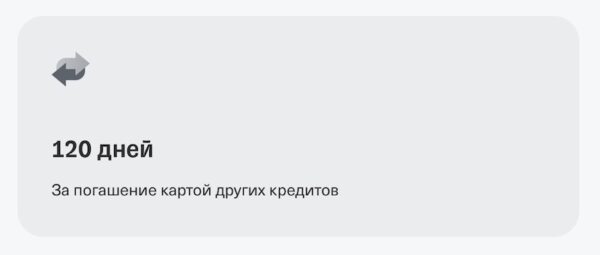

… Также по карте “Платинум” раз в год доступна бесплатная опция “Перевод (всего) баланса” на срок до 120 дней. Подробнее см. ниже в разделе “Рефинансирование кредитов в других банках“.

Внимание! Иногда “снятием наличных” может быть и обычная покупка. Например, приобретение услуги на “ЮМани” (бывшие “Яндекс.Деньги”) тарифицировалось именно как обналичка. В результате держатель карты заплатил за услугу 1 000 рублей, а ещё почти на половину этой суммы его оштрафовали:

Если не хотите рисковать – лучше не пользуйтесь. А ещё лучше – просто отключите возможность снятия наличных, такая опция есть в мобильном приложении:

Что с льготным периодом на покупки?

Сегодня “Платинум” – не только кредитка, но ещё и карта рассрочки, а также инструмент рефинансирования.

Для начала оценим Platinum как кредитку:

| Льготный период: | до 55 дней без процентов |

| Когда начинается: | с даты выписки |

| Расчетный период | 30 дней |

| Платежный период | 25 дней |

| Тип льготного периода | “честный” |

Как понять, какую точно рассрочку вы получите на свою покупку? Всё зависит от даты выписки (когда банк присылает вам ежемесячный отчет) и даты покупки. Поясним на примерах:

Например, выписка у вас 3-го числа каждого месяца. Если вы купили что-то 3-го числа – у вас будет ровно 55 дней на расчеты с банком. Если совсем точно, то из них 30 дней – это на покупки, а еще 25 – на то, чтобы погасить долг.

А вот если покупка была сделана не 3-го, а 13-го – то у вас будет уже не 55, а 45 дней без процентов. Так происходит из-за “привязки” к третьему числу месяца.

Наглядная инфографика от “Тинькофф-Банка”:

Комментарий: конечно, сегодня льготный грейс в 55 дней на покупки не поражает воображение. На рынке есть кредитки и со 120, и со 145, и даже с 365 днями без процентов!

Внимание, акция!

Оформите кредитную карту “Разумная” и получите:

- Рассрочка 145 дней без % на все операции – покупки, снятие наличных и переводы;

- Переводы и снятие наличных без комиссии ;

- Бесплатное обслуживание – всегда и без условий;

- 3000 рублей в подарок!

Только до 31 декабря 2022 г.!

Но, справедливости ради – если ходить в должниках вы не любите, и пользуетесь кредитками по принципу “срочно что-то купить / занять денег до зарплаты, а потом сразу отдать” – льготного периода по “Платинуму” вам должно хватить.

Рефинансирование кредитов в других банках

Одна из главных и наиболее ценных “фишек” карты “Платинум” – услуга “Перевод баланса”. Один раз в год “Тинькофф” разрешает перевести весь баланс вашего “Платинума” на кредит / кредитку / автокредит в другом банке – чтобы погасить или хотя бы снизить долг у конкурента. А льготный период по этой операции будет не 55 дней, а целых 120! Все ваши обязанности на эти 4 месяца – аккуратно оплачивать минимальный платёж.

Заказать услугу нетрудно – достаточно написать в чат или позвонить на “горячую линию”.

Есть важный нюанс – сделать такой перевод имеет право только сотрудник “Тинькофф-Банка”! “Самодеятельность” неизбежно ведёт к приличным доп. расходам, т.к. банк расценивает такие операции как обычный перевод. Подробнее о комиссиях и процентах см. раздел “Снятие наличных и переводы“.

Ещё несколько моментов:

- воспользоваться услугой можно только при отсутствии просрочек и неустоек в “Тинькофф”;

- гасить чужие кредиты нельзя – только те, что открыты на ваше имя;

- необязательно закрывать “чужой” кредит полностью (как требуют, например, в “Альфа-Банке”);

- одна кредитка “Платинум” – один перевод баланса в год. Но если вы откроете ещё одну – можно переводить баланс и с новой карты;

- макс. сумма перевода – 300 000 рублей по реквизитам счета и 150 000 по реквизитам карты.

Комментарий: насколько выгодна эта услуга? В принципе, “рефинансироваться” на 4 месяца без процентов – хорошая идея без особых “если”.

А ещё можно сэкономить. Пример:

Например, вам срочно понадобились средства – и вы взяли кредит в банке-конкуренте, а именно – 100 000 руб. под 40% годовых. Вы делаете «Перевод баланса» и закрываете кредит в “чужом” банке. Теперь ваш долг перешел на “Платинум”. Далее вы за 120 дней расплачиваетесь с Тинькофф. Что в итоге?

Ваша выгода составила 10 000 рублей – за 4 месяца вы отдали бы эти деньги банку-конкуренту в виде процентов.

Рассрочка до 12 месяцев в магазинах-партнерах

Да-да, теперь “Платинум” – это не только кредитка, но ещё и (немного) карта рассрочки.

Строго говоря, рассрочек здесь сразу две:

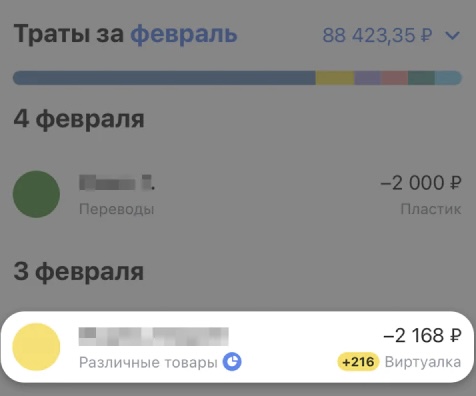

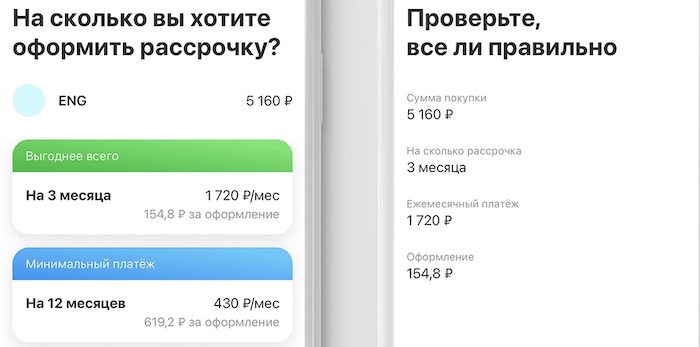

Р. по кнопке. Купили что-то от 1 000 рублей и дороже? Найдите эту транзакцию в истории покупок. Если рядом с ней есть синяя кнопка “Доступна рассрочка” – у вас есть возможность разбить платёж на 3-12 месяцев. Самая первая рассрочка будет бесплатной, далее цена вопроса составит 1% от суммы покупки в месяц. Вся комиссия взимается сразу, в момент оформления рассрочки:

Р. до 12 месяцев в магазинах-партнерах. Стандартная программа лояльности – “Тинькофф” договорился с 200 популярными сетями о продаже товара в рассрочку. Правила и условия в каждом магазине-партнере разные, их стоит внимательно изучить перед покупкой. Все предложения подбираются индивидуально для каждого клиента.

Комментарий: Рассрочка по кнопке дороговата – комиссия за оформление приличная, и в пересчете она сопоставима со ставками по потребительским кредитам (18-21,5% годовых в зависимости от срока).

Для сравнения, у карты рассрочки “Халва” есть подписка “Десятка” за 299 рублей в месяц, она дает 10 мес. рассрочки на все товары в партнерской сети (более 250 000 магазинов-партнеров). В большинстве случаев это предложение будет выгоднее, чем вариант от “Тинькофф”.

Кэшбэк

Бонусная программа по “Платинуму” не меняется уже много лет:

- Возврат 1% за все покупки по карте;

- От 3 до 30% в магазинах-партнерах . Опять-таки стандартная практика, такие скидки сейчас предлагает любой банк.

Кэшбэк начисляется не “живыми” деньгами, а бонусами. Как превратить “фантики” в рубли? Компенсируйте ими траты на кафе / рестораны или стоимость билетов на поезд (находятся в разделе “Браво”), тратьте на оплату фирменной сотовой связи “Тинькофф Мобайл” или оплачивайте взятую на “Платинум” рассрочку. Обратите внимание – все “компенсируемые” покупки должны быть не старше 90 дней.

В месяц есть возможность “заработать” до 6 000 баллов. “Срок жизни” у них приличный – 3 года. Компенсировать можно даже трату в 1 рубль. Ещё нюанс: бонусы дают только за покупки, кратные 100 рублям. Т.е. если купить что-то за 90 руб., поощрения не будет.

Комментарий: бонусная программа из разряда “пусть будет” и “лучше так, чем никак” :). Есть кэшбэк 1% – прямо сейчас у многих банков-конкурентов из-за новых правил ЦБ он и того меньше (0,5%). Обменять бонусы на рубли будет не так уж и трудно – если вы не пользуетесь услугами ж/д транспорта, то кафе наверняка посещаете.

Обслуживание

Стандартные условия – 590 рублей в год.

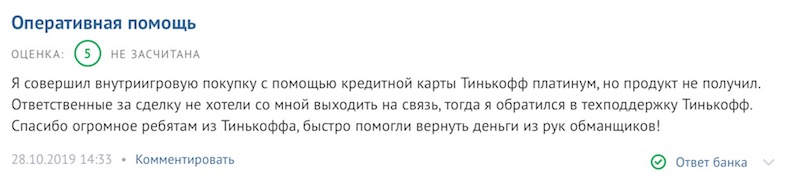

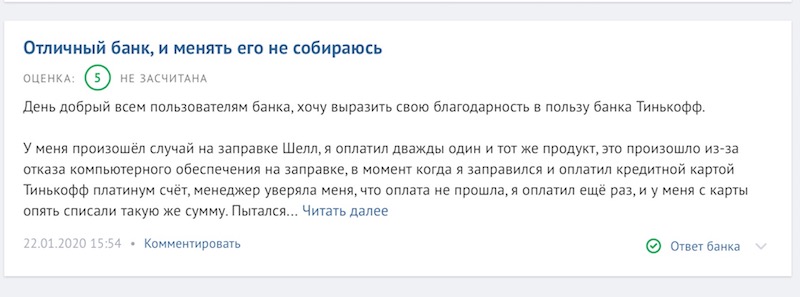

Отзывы

Очень редкое для отзывов о банковских продуктах явление – большинству клиентов “Тинькофф Платинум” (как и другие продукты банка)… очень нравится!

Например, на “Банки.ру” почти все отзывы – на 5 баллов. Люди ценят то, в чём “Тинькофф” по-настоящему хорош – клиентоориентированность, т.е. компетентную техподдержку, готовность помочь почти с любой проблемой по карте, акции, скидки и т.п.:

Заключение. Оформлять или нет?

“Тинькофф Платинум” – отличный вариант, если:

- Вы хотите занять у банка 50 000 – 100 000 руб./мес. на срок до 55 дней без %. Напомним, что такая возможность доступна через функцию перевода.

- “Перевод баланса”. Один раз в год “Тинькофф” разрешает переводить весь баланс с карты “Платинум” на кредитный продукт в другом банке. Закрыть или частично погасить можно кредитку, обычный кредит или кредит на машину.

- Это ваша 1-я кредитка. Раньше кредитов и кредитных карт не было, нужно как-то формировать кредитную историю? “Тинькофф” более чем лоялен к начинающим заемщикам.

- “До 55 дней без процентов? Устраивает!”. Если вы занимаете деньги у банка максимум до ближайшей зарплаты, то карты со 120 днями без процентов, строго говоря, вам и не понадобятся.

- Вам важен высокий уровень сервиса. Здесь “Тинькофф-Банку” традиционно нет равных в России – поддержка оперативно решит в чате или по телефону любой вопрос.

… Во всех остальных случаях – присмотритесь к кредиткам от конкурентов :

“Целый год без %” (“Альфа-Банк”) – в первые 30 дней после оформления вы получите рассрочку на 365 дней по всем покупкам (с 31-го дня льготный период снижается до 100 дней). Будет приветственный кэшбэк 1 000 ₽ за покупки. Есть рефинансирование кредиток в других банках до 100 дней без процентов. Обслуживание – если заказать сейчас, будет бесплатное навсегда. Подробнее…;

“Халва” (“Совкомбанк”) – как мы уже рассказывали, достаточно оформить опцию “Десятка” (299 руб./мес.), и на все покупки в магазинах-партнерах будет действовать льготный период в 10 месяцев. Если подписка вам не нужна – просто отключите (когда покупка будет проведена по счету, т.е. в течение нескольких дней).

Надо сказать, что “Халва” – вообще очень интересный продукт. По ней предлагают и кэшбэк 2-10% у тех же партнеров, и повышенный процент на остаток, и бесплатное обслуживание без доп. условий. Подробнее см. в нашем детальном обзоре или на официальном сайте.

“Разумная” (“Ренессанс Кредит”) – здесь уже будет до 145 дней без процентов. Есть небольшой бонус для тех, кто будет снимать наличные с кредитного лимита – на эти операции распространяется льготный период (хотя ставка % годовых немилосердная и здесь – 69,9% годовых). Обслуживание – бесплатное. Подробнее…

Источник: polezner.ru

Кэшбэк по Тинькофф Платинум

Банки поощряют держателей кредитных карт различными бонусами и дополнительными опциями. Так делает и Тинькофф. К своей кредитке Платинум он подключил кэшбэк, благодаря которому заемщики могут возмещать часть потраченных средств. Бонус дается всем держателям карты без исключения.

27.02.21 57612 0 Поделиться

Автор Бробанк.ру Ирина Русанова

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Кэшбэк по Тинькофф Платинум — не такой, как мы привыкли видеть. Банк возвращает обратно часть потраченного заемщиком, но не рублями, а бонусами. Эти бонусы можно потратить на покупки в определенных категориях. Как начисляется кэшбэк, как тратится, все его особенности — на Бробанк.ру.

| Кред. лимит | 700 000 Р |

| Проц. ставка | От 12% |

| Без процентов | До 12 мес. |

| Стоимость | От 0 руб./год |

| Кэшбек | До 30% |

| Решение | 2 мин. |

Что такое кэшбэк

Это система вознаграждения держателя дебетовой или кредитной карты. Человек пользуется пластиком, оплачивает товары и услуги и за это получает от банка бонус в виде кэшбэка — возврата обратно части потраченного.

Вознаграждение формируется за счет того, что банк сам получает комиссию от платежных систем за операции в рамках эквайринга. Проще говоря, продавец платит комиссию за прием оплаты с банковской карты, и часть этой платы уходит банку, обслуживающему карточку. Тот в свою очередь делится этим бонусом с держателем карточки.

По кредитке Тинькофф Платинум кэшбэк дается только на безналичную оплату покупок товаров и услуг — этот принцип действует в любом банке. Если клиент снимает деньги, переводит их куда-то, оплачивает коммунальные услуги или связь, за это банк комиссию не получает, соответственно и клиенту также не даются бонусы.

Кэшбэк по карте Тинькофф Платинум дается только за покупки, проведенные картой офлайн и в интернете.

Условия кэшбэка по Тинькофф Платинум

Классический кэшбэк — это возврат части потраченного безналично реальными рублями. То есть клиент тратит деньги месяц, по итогу обработки операций получает разом заслуженные бонусы за весь отчетный период — они зачисляются на карточный счет обычными деньгами.

Кэшбэк по кредитной карте Тинькофф Платинум — это программа лояльности Браво, которая актуальна именно для этого продукта. Другие карточки банка Тинькофф также обладают бонусной частью, но у каждой она своя.

- 1% за все проведенные безналично покупки;

- до 30% за покупки, совершенные у партнеров программы Браво.

Если рассматривать, какой кэшбэк у Тинькофф Платинум, то он совсем небольшой — 1%, и нет никаких категорий с повышенным начислением, как это бывает в других банках. За каждые потраченные на покупки 10 000 заемщик будет получать всего 100 рублей. Поэтому, если желаете получать больше, нужно расходовать деньги у партнеров программы Браво.

Партнеры по кэшбэку Тинькофф Платинум

Речь о специальных предложениях от партнеров банка Тинькофф. То есть не устоявшийся перечень конкретных вознаграждений, а динамичный список, который может регулярно меняться и обновляться.

Перечень специальных предложений меняется 1-2 раза в месяц. Поэтому нужно регулярно их отслеживать.

Клиент видит специальные предложения только в мобильном приложении Тинькофф, к которому получает бесплатный доступ при оформлении. Суть в том, что за покупки у этих партнеров держатель карты Платинум получает повышенные вознаграждения, размер которых прописан в приложении.

- МТС — 3%

- гипермаркеты Карусель — 7%;

- магазин Золотой 585 — 10%;

- Технопарк — 5%;

- Тезтур — 5%;

- КупиВип — 10%;

- Яндекс Заправки — 10%.

Это лишь малая часть партнеров, их несколько десятков. И, как видно, 30% — это максимальный кэшбэк, который по факту редко кем дается. Чаще всего фигурируют цифры до 10%.

Как получить повышенный кэшбэк за покупку у партнера

Допустим, вы планируете приобрести телевизор. Чтобы получить вознаграждение за покупку, необходимо зайти в приложение банка Тинькофф, найти перечень партнеров по части техники и электроники.

- Найдите перечень партнеров и внимательно изучите все условия начисления кэшбэка. Срок действия акции, есть ли какие-то ограничения. Хорошо, если модель того же ТВ уже выбрана, тогда останется только сравнить предложения партнерских магазинов и выбрать то, которое принесет больше выгоды.

- Активировать выбранное специальное предложение.

- Совершить покупку в выбранном магазине в рамках срока проведения акции, оплатить ее картой Платинум.

- В день формирования итоговой выписки по карте за отчетный месяц вы увидите эти бонусы.

Если вы не активировали специальное предложение перед покупкой, банк дает вам на это 17 дней, то есть активацию можно провести задним числом. Главное, чтобы к этому моменту спецпредложение еще действовало.

Еще один важный момент — сумма начисления бонусов по спецпредложениям. Тинькофф устанавливает ограничение в 6000 рублей за месяц. Но если клиент совершил много покупок, и ему положено, например, 7000, то оставшаяся 1000 переносится на следующий месяц. То есть по факту ограничений нет, клиент все равно получит все положенное вознаграждение.

Как тратить кэшбэк

С тем, как начисляется кэшбэк по Тинькофф Платинум, мы разобрались. Теперь рассмотрим, как можно потратить накопленные баллы. Они копятся на отдельном бонусном счету, который отражается в интернет-банке. И эти баллы можно обменять на реальные рубли, компенсировав покупку в выделенной банком категории.

- Ж/д билеты.

- Кафе, рестораны, точки фаст-фуда.

Все, больше ни на какие цели потратить бонусы нельзя. Расход идет в виде компенсации покупки. То есть сначала заемщик совершает покупку в одной из двух указанных категорий, потом заходит в приложение Тинькофф, находит эту покупку и выполняет компенсацию.

Можно компенсировать как часть потраченного, так и всю сумму сразу, если на счету достаточно бонусов по программе кэшбэка. Но главное, что компенсации полежат только покупки, совершенные не более чем 90 дней назад.

То есть сразу оплатить баллами счет в том же ресторане невозможно. Сначала вы оплачиваете его картой, после заходите в приложение и делаете компенсацию. По итогу деньги с бонусного счета уйдут на карточный.

Как подключить кэшбэк на карту Тинькофф Платинум

Заемщику не нужно выполнять никаких дополнительных действий, банк подключает бонусную программу Браво автоматически после активации кредитной карты. То есть сначала вы заказываете карточку, получаете ее, активируете на сайте или в мобильном приложении и после можете начинать тратить деньги и получать баллы.

Но именно спецпредложения могут появиться не сразу, а через 3 дня после активации (календарных, а не рабочих). В некоторых случаях формирование списка партнеров занимает неделю, поэтому переживать за это не стоит.

И обратите внимание, что предложения формируются для каждого клиента индивидуально. То есть вам банк может дать такой список спецпредложений, а вашему другу — совершенно другой. Вы можете воспользоваться только своими.

Частые вопросы

Есть ли кэшбэк по дебетовой Тинькофф Платинум?

Дебетовой карты Платинум не существует, возможно, речь идет Тинькофф Блэк — это самый популярный дебетовый продукт банка. Там предусматривается классический кэшбэк в рублях: 1% за все покупки, 3-15% в выбранной клиентом любимой категории и до 30% у партнеров банка.

Я совершил покупку у партнера, но кэшбэк не получил, почему?

Бонусы не начисляются в режиме онлайн. Банк дает их одной суммой по итогу подведения итогов отчетного месяца. В сформированной банком выписке вы увидите сумму бонусов за прошедший период, она и зачисляется на бонусный счет.

Я не активировал спецпредложение и совершил покупку, что делать?

Если заемщик сразу не активировал предложение, банк дает ему 17 дней на то, чтобы “опомниться”. Но если действие этого спецпредложения уже закончилось, провести активацию будет невозможно.

Как пользоваться кэшбэком по Тинькофф Платинум?

Копите бонусы за все покупки и за покупки у партнеров по спецпредложениям. После накопленными баллами можно компенсировать покупку в категории ж/д билетов, ресторанов, кафе и фаст-фуда.

Кому положен повышенный кэшбэк по Тинькофф Платинум?

Банк не выделяет держателей этой кредитной карты, всем предоставляются равные условия без возможности получения повышенного вознаграждения. Но при этом каждому клиенту дается перечень индивидуальных спецпредложений от партнеров, который зависит от трат по карте.

- Тинькофф: Как получить бонусы Браво.

- Тинькофф: Как потратить бонусные баллы.

Комментарии: 0

Отменить ответ

Карта 365 дней без %, 0 руб. обслуживание Получить 30 000 руб. под 0% в Займере

Источник: brobank.ru

Кэшбэк по кредитной карте Тинькофф Платинум

Тинькофф Платинум является одной из самых популярных кредитных карт на российском рынке. Заявки на кредитку рассматриваются мгновенно, причём в большинстве случаев положительно, а подтверждение дохода не требуется. Ещё одна причина столь высокого спроса на данный продукт — это начисление вознаграждения за любые покупки. С обзором кэшбэк-программы кредитной карты Тинькофф Платинум можно ознакомиться в сегодняшней статье.

Как начисляется кэшбэк?

Для держателей кредитных карт Тинькофф Платинум действует программа лояльности «Браво», которая предусматривает начисление баллов за оплату товаров и услуг. Бонусы выплачиваются за любые покупки из расчёта:

- от 3 до 30% за покупки по спецпредложениям от партнёров;

- 1% за любые другие траты.

При начислении баллов применяется невыгодное для клиента округление — сумма вознаграждения округляется до целого числа в меньшую сторону. Например, при совершении покупки стоимостью 199 пользователь получит только 1 балл, а за 99 рублей бонусов вообще не будет.

Баллы начисляются по факту обработки каждой транзакции, однако отображаются на бонусном счёте только после формирования второй выписки (то есть через 1,5-2 месяца). Месячный лимит составляет 6 000 баллов, при этом в правилах бонусной программы указано, что это количество может быть изменено в индивидуальном порядке. Срок действия баллов — 3 года.

Как потратить бонусные баллы?

Бонусы, доступные к использованию, отображаются в личном кабинете каждого участника программы. Потратить накопленные баллы можно путём компенсации полной стоимости покупок в следующих категориях:

- ЖД-билеты. Сюда входят покупки билетов на поезд с MCC-кодом 4112.

- Рестораны, кафе, фастфуд. В эту категорию включаются операции оплаты в ресторанах, барах и кафе, а также доставка готовой еды. MCC-коды — 5811, 5812, 5813, 5814.

Покупка может быть компенсирована только в течение 90 дней с момента её оплаты. Баллы обмениваются на рубли по курсу 1=1.

За какие операции баллы не начисляются?

Перечень расходных транзакций, по которым Тинькофф Банк не начисляет бонусные баллы «Браво», представлен в таблице ниже.

| MCC коды | Операция |

| 4812, 4813, 4814, 4816 | Телекоммуникационные и информационные услуги, оборудование, компьютерные сети |

| 4829, 6529, 6530, 6531, 6532, 6533, 6534, 6536, 6537, 6538, 6540 | Денежные переводы, пополнение карт |

| 7995 | Азартные игры |

| 6050, 6051 | Операции квази-кэш (покупка дорожных чеков, иностранной валюты, пополнение карт и электронных кошельков) |

| 4900 | Коммунальные услуги |

| 6012 | Снятие наличных |

| 6211 | Покупка ценных бумаг |

| 7299 | Различные услуги — нигде более не классифицированные |

| 7311 | Рекламные услуги |

| 7399 | Бизнес услуги |

| 8999 | Узкоспециализированные профессиональные услуги |

| 7372 | Программирование и обработка данных |

Также не бонусируются операции оплаты товаров и услуг через интернет-банк или мобильное приложение, в том числе с использованием QR-кодов.

Преимущества и недостатки программы лояльности

Бонусная программа по кредитной карте Тинькофф Платинум имеет несколько очевидных плюсов, а именно:

- Баллы можно получить за оплату налогов и штрафов. Другие банки в большинстве случаев не бонусируют такие транзакции.

- Долгий срок действия баллов. За 3 года клиент может накопить большое количество бонусов и компенсировать стоимость крупных покупок.

- Быстрое зачисление средств. После проведения процедуры компенсации баллы сразу спишутся с бонусного счёта, а соответствующая сумма в рублях будет мгновенно перечислена на карту.

К недостаткам данного предложения относится порядок выплаты вознаграждения и невыгодное округление. Было бы гораздо удобнее, если бы кэшбэк приходил сразу в рублях, а не в баллах. Ещё один минус — это очень ограниченный список категорий, в которых можно использовать полученные бонусы.

Источник: mnogo-kreditov.ru

Как потратить баллы Тинькофф Платинум, а главное на что?

По программе лояльности от банка Тинькофф клиенты получают бонусы Браво за покупки и использования услугами. Но вопрос, как потратить баллы Тинькофф Платинум, остается актуальным. Разберемся, что это такое и за что можно получить кэшбэк, а также что на него можно купить.

Что такое программа лояльности

Бонусные программы Тинькофф Платинум отличаются выгодными условиями. Они действуют при пользовании кредитными и дебетовыми карточками. Они отличаются простотой для понимания: достаточно расплачиваться картой за товары, услуги и счета, и бонусы за это будут начислены.

Баллы в Тинькофф Платинум начисляются по следующему принципу:

- если покупка была совершена в магазине, предложенным банком, то начисляется до 30% от ее стоимости;

- если вы потратили деньги на что-то другое – начисляется 1% при оплате кредитной картой Платинум.

При этом не имеет значения, какие средства лежат на кредитке: банковские или личные.

Как получить баллы на карту Тинькофф Платинум? Тратьте деньги безналичным способом с карты везде, где только это возможно: покупая авиабилеты, в ресторанах, продуктовых магазинах, на заправке, кафе.

Обычно у банков есть постоянные партнеры-магазины, с которыми они сотрудничают. Тратить деньги на их продукция бывает выгодно. На покупки в них действует программа лояльности. Tinkoff действует немного по-другому: спецпредложения регулярно меняются.

Чтобы не пропустить выгодную покупку, следите за программами на официальном сайте.

Особенности бонусной программы

Основная особенность получения бонусов заключается в том, что система применяется к самому распространенному продукты банка – карте Тинькофф Платинум. На других также есть кэшбэки и различные акции, но бонусные средства Браво не начисляются.

Если вы хотите потратить или использовать бонусы Тинькофф Платинум, вам нужно знать некоторые особенности программы лояльности Браво:

- Подключение и активация функции происходит автоматически, вам для этого ничего делать не придется. После заключения договора на кредитку вы можете просто тратить средства и получать за это бонусы.

- Количество бонусов начисляется один раз в месяц. Ежемесячно банк присылает выписку с информацией о них, а также о средствах на счете

Тратить баллы с кредитной карты Тинькофф Платинум не получится, потому что они не начисляются в следующих случаях:

- оплата за коммунальные услуги;

- снятие наличных средств;

- при пополнении баланса мобильного телефона;

- оплата телевидения и интернета;

- перевод средств на электронные кошельки;

- участие в азартных играх.

Теперь остается разобрать главный вопрос: как потратить баллы карты Тинькофф Платинум? Банк стимулирует не только пользоваться услугами магазинов-партнеров, но и ежемесячно исполнять обязанности по договору. Так если по кредитке есть просроченная задолженность, то накопленные бонусы сгорают, и потратить их уже будет нельзя.

Как потратить накопленные баллы

Списать баллы с карты Тинькофф Платинум возможно из расчета: 1 балл равен 1 рублю. Причем использовать скидку при покупке сразу не получится, так как бонусы предоставляет банк, а не продавец. Поэтому магазин должен получить необходимую сумму, после чего вам будут начислены баллы, которые вы можете уже потратить.

Как использовать баллы Тинькофф Платинум? Рассмотрим механизм компенсации:

- Потратьте кредитные средства на покупку в одной из категорий бонусной программы.

- Запустите мобильное приложение. Найдите там операцию по карте Платинум, которую совершили. Выберите ее.

- Нажмите на кнопку компенсации. Если на балансе у вас достаточно бонусов, то сумма вернется на счет карточки.

Воспользоваться компенсацией нужно в течение 90 дней, иначе это право сгорает.

Каждую оплаченную услугу компенсировать можно только одиножды, после чего она исчезает из перечня. А если скидки не тратятся в течение трех лет, то они автоматически исчезают.

Куда еще можно потратить баллы Тинькофф Платинум? Самое интересное, что банк позволяет погасить задолженность бонусами. Если их количество превышает сумму долга, то реальных денежных средств вносить к рекомендуемой дате платежа не нужно. Достаточно просто перевести бонусные средства на счет кредитки и потратить их на задолженность.

Как проверить количество баллов

Где потратить баллы Тинькофф Платинум, вы теперь знаете. Но для начала нужно узнать, сколько их на счету. Сделать это можно следующими способами:

- в мобильном приложении, которое доступно для устройств, работающих на базе Android и iOS. Информация по остатку на счету и количеству бонусов сразу видно в главном окне;

- в личном кабинете на официальном сайте;

- через выписку, которая присылается ежемесячно на электронную почту;

- звонок в службы поддержки по номеру 8-800-555-10-10.

В мобильном приложении также есть чат со специалистами, где вы можете задать любой интересующий вас вопрос, в том числе про программы лояльности.

Программы лояльности – очень распространенная функция у банков. Таким образом, привлекаются новые клиенты, и происходит стимуляция выполнять их свои обязанности по кредитке и пользоваться услугами. Если вам часто нужна она, то дополнительные бонусы придутся кстати.

- Александр04.03.2021 at 09:55 хочу потратить баллы в ресторане. Могу ли я с карточки сделать заказ на сумму большую чем количество балов и будут ли учитываться баллы в этом случаи? Reply ↓

- Валерий03.08.2022 at 17:10 Здравствуйте. Можно ли обналичить имеющиеся баллы, если нельзя то как их можна потратить. Спасибо Reply ↓

- Оксана11.12.2022 at 18:33 Почему мне не дают куда можно компенсировать баллы? На что потратить? И можно ли баллами оплачивать ЖКХ? Reply ↓

Источник: finanzy.ru